机会在哪?多数人都还是难以逆市场、逆人性的做投资。在股价还没涨起来的时候,怀疑、担心、恐惧,在股价涨起来后,恍然大悟、懊悔、着急。简单的解释股价是大多数人都可以做的,但可惜简单的找理由解释股价是赚不了钱的。在股价已经充分反映所有利空、并给予极致悲观的估值的时候,就是用放大镜找利好的时候。内卷的市场需要前瞻性判断的能力和逆人性操作的勇气。

01

创新药行业

在我们提出创新药行业政策面回暖的时候,大多数人是不相信的,长期的人口老龄化压力还在,何谈政策回暖?但股票价格反映的是预期,股价的转折反映的是边际变化,当一切对于政策最悲观的预期都反映在股价中时,再去谈利空已经毫无意义,相反是应该积极的看到边际变化。

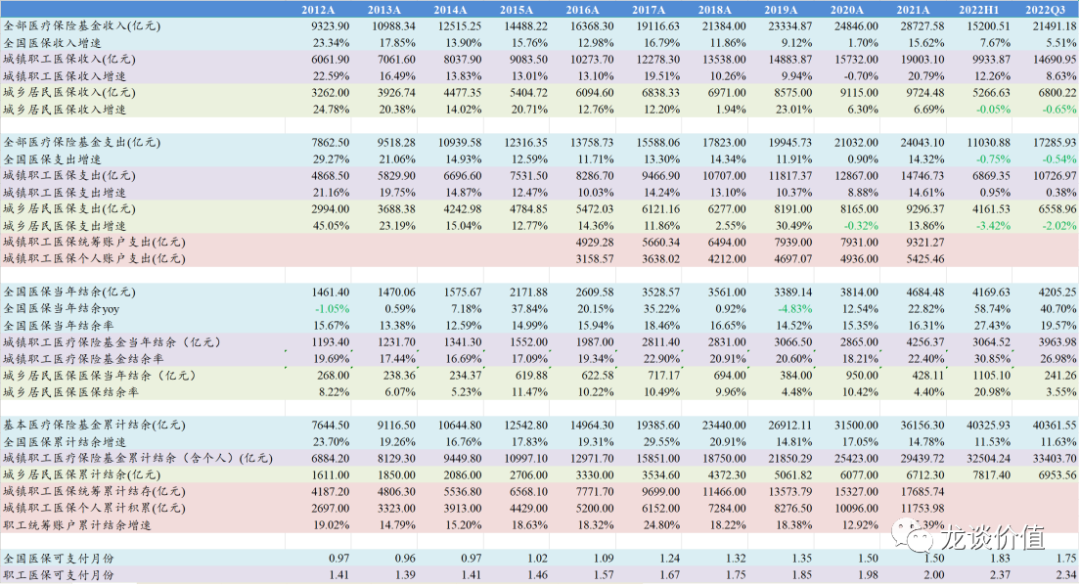

首先政策回暖的基础是医保资金的大幅盈余,去年的文章里我曾多次拿这个图给大家看,大多数人都一厢情愿的认为新冠疫情中的疫苗和核酸检测掏空了医保,而不愿意看看真实的数据,真实的数据就是2020年医保盈余3814亿同比增长12.54%,2021年医保盈余4684亿同比增长22.82%,2022年前年三季度盈余4205亿同比增长40.70%。

这个医保大幅的盈余,是疫情下很多常规诊疗受损的结果,长期来看不可持续,但短期医保盈余已经达到4万亿,医保基金在2021年的总支出才2.4万亿,这么庞大的医保盈余,足够医保基金在未来两三年里相对灵活的面对来自产业端的压力,更何况我们一直说,国产创新药的规模还非常小,区区几百亿的国产创新药市场,相比于2.6万亿的药品市场、8万亿的中国医疗卫生市场,实在是还很弱小。由此,政策面的边际变化悄然发生,就在这次的医保谈判中,医保谈判的结果应该将在春节后发布,还是值得期待的。

行业第二个比较重要的事件,是国产创新药的海外授权,先是康方生物以5亿美元首付款+45亿美元里程碑付款合计50亿美元的交易对价对Summit授权AK112(PD-1/VEGF双抗),然后是科伦药业以1.75美元首付款+93亿美元里程碑付款合计94.75亿美元的交易对价对默沙东授权7款ADC药物,虽然科伦的这笔授权大部分是里程碑付款(未来的期权),首付款非常少,但毕竟总的交易对价是全球创新药license out授权历史上的最大规模(不算收并购),是中国创新药出海具有里程碑意义的事件,过去由于一些国产新药不符合FDA要求的操作、或者是政治因素,导致大家对国产新药出海的预期非常悲观,而边际变化来的那么轰轰烈烈,如何能够视而不见?

因此,这轮创新药的大涨,看似急迫而猛烈,实则是在极度悲观预期下同时出现了政策面和国际化方面的较大边际变化而引发的行业反转,短期行业过热之下不好判断短期走势,但中期的拐点早已出现,创新药行业的机会值得重视。

这里再补充一家公司,也就是上文讲到对默沙东授权7款ADC药物的科伦药业。

科伦药业可以说是有四项业务,大输液业务、抗生素原料药+合成生物学(川宁生物独立上市,持股70%)、非输液仿制药业务、创新药业务(科伦博泰,分拆至港股独立上市)。

①大输液:经历限抗限输、新冠疫情影响常规诊疗(包括流感季)两大冲击,科伦输液收入2020年-12%、2021年+6%、2022H1同比-4%,放开后输液需求激增,常规诊疗修复和新冠反复流行预计带来长期输液需求增加;粉液双室袋有8-10亿袋、160-200亿市场,科伦耗时15年研发,30%-40%市场份额对应60-80亿市场,输液业务有望量价齐升。

②抗生素原料药业务:行业经历近10年价格战,限抗+疫情影响,2020年以来加速出清,2022前三季度毛利率提升3.79%,净利率提升4.53%,盈利能力大幅修复,新冠放开后抗生素需求激增,有望带动量价齐升;合成生物学业务公司目标2023-2025年利润贡献分别为1亿、2.5亿、4亿。

③非输液仿制药业务:通过集采实现快速放量,仿制药一致性评价和历次集采中标品种国内TOP3,该项业务预计稳健中低速增长。

④创新药业务:PD-L1单抗提交鼻咽癌BLA;Trop2-ADC三阴乳腺癌处于III期临床;HER2-ADC处于II期临床;EGFR单抗头对头西妥昔单抗III期临床;公司对默沙东授权7个在研的ADC药物海外权益,交易对价1.75亿美元首付款和不超过93亿美元的里程碑付款,此前对默沙东授予Trop2-ADC和Claudin18.2-ADC分别为4700万美元首付款+13.63亿美元里程碑付款、3500万美元+9.01亿美元里程碑付款,也既默沙东合计用2.57亿美元首付款+115.64亿美元里程碑付款买下科伦药业的9个ADC药物全球权益。

以上四项业务,除非输液仿制药业务外,另外三项均有显著边际变化,科伦药业2023年PE预计不到20倍,每年大输液贡献20亿以上经营现金流。

(以上仅做基本面梳理,作为上篇文章的补充,不作为投资建议)

02

CXO行业

CXO行业也是有一些边际变化,过去两年里大家最担心的两大因素,其一是行业景气度下滑+产能供给大幅增加带来的压力,其二是政治风险。

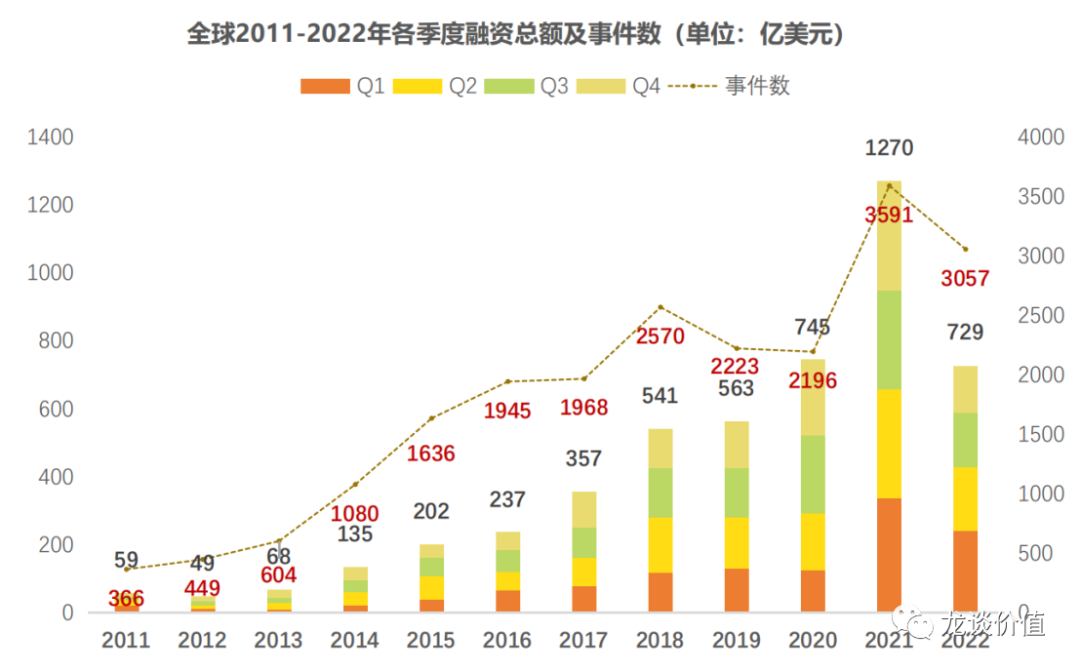

对于行业景气度下滑,有两大前置指标,分别是美国XBI指数和创新药融资数据,目前XBI指数有走出上行趋势的迹象,创新药融资方面2022年全年全球生物医药行业一级市场融资729亿美元同比下滑43%,其中创新药的融资下滑约39%,均回到了2020年的水平,虽然还没有明显回暖,但预计2023年的同比增速也即将回正,在3-4月份可能就能看到同比数据的明显改善。这两大前置指标对CXO行业需求端的传导时间远长于大家的想象,但却能很大程度上影响大家对于CXO行业需求端的预期,因此对股价的影响也是很大的。

供给端的增加切实存在,但从另一角度来说,CDMO行业从不缺少产能,但一直缺少高效、优质产能。

政治风险方面,随着药明生物的无锡厂和上海厂相继移出UVL名单,对这方面的担忧有所减轻,但绝不是消除,长期来看这方面的风险仍非常值得大家警惕,但在股价已经反映了极致悲观预期的时候,也没必要过于紧张。

03

港股

港股市场近期热度极高,在恒生医疗保健超乎想象的历史性暴跌后,又迎来了历史性的暴力上涨。回想去年写诺辉健康时,留言和评论中大伙的谨慎与担忧,时隔两个月就两级反转,诺辉健康在2023年开年仅仅10个交易日实现翻倍,也是今年医药行业首个翻倍牛股。

港股市场股价的运行具有极强的趋势性,且与汇率波动具有较强的相关性,短期的涨跌幅度极大,左侧介入很难精准买在底部,例如去年3月初到3月中旬最恐慌的杀跌,半个月指数跌幅超过30%,再例如去年7月初到10月初的最后一轮杀跌,短短3个月指数跌幅达到30%+,其中个股更是惨不忍睹。到了反弹的时候,又用短短3个月实现60%的上涨,大量个股实现翻倍上涨。

总体上不论是创新药、创新器械、CXO还是医疗服务,短期的复苏、政策回暖等预期充分反映后,又到了从长期成长性选股的时候,第一波行业β总是回报那么丰厚,但不是所有人都能抓住,大多数人还在懵逼中已经完成行业估值修复,但医药行业已经走出困局,哪怕仍有诸多困难,相信2023年一定比2022年更好。

关于召开第七届七次理事会暨会长办公会

各相关单位: 经研究,四川省医..四川省医药保化品质量管理协会党支部开

为庆祝中国共产党成立104周年,持..四川省医药保化品质量管理协会党支部召

四川省医药保化品质量管理协会党支..认真落实巡视组反馈意见,进一步规范协

按照四川省市场监督管理局党组巡视..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..关于召开会长办公会的通知

各会长、副会长单位: 根据四川..四川省医药保化品质量管理协会组织召开

2025版《中国药典》将于2025年10月..四川省医药保化品质量管理协会召开第七

四川省医药保化品质量管理协会第七..“两新联万家,党建助振兴”甘孜行活动

为深入贯彻落实省委两新工委、省市..关于收取2025年度会费的通知

各会员单位: 在过去的一年里,..四川省应对新型冠状病毒肺炎疫情应急指

四川省应对新型冠状病毒肺炎疫情应..四川省应对新型冠状病毒肺炎疫情应急指

四川省应对新型冠状病毒肺炎疫情应..