9月14日,人工关节全国集采这一刀终于落下。

本次人工关节集采,降价依然是主题,集采采购的产品范围为人工髋关节和人工膝关节,首年意向采购量共54万套,占全国医疗机构总需求量的90%。按照2020年采购价计算,本次采购所涉及的产品市场规模达200亿元,占高值医用耗材市场的10%以上。

本次集采共有48家企业参与,44家企业中选,中选率为92%,拟中选髋关节平均价格从3.5万元下降至7000元左右,膝关节平均价格从3.2万元下降至5000元左右,平均降价82%。

虽然集采过程免不了终端价格大幅降低,但同首次开刀的冠脉支架降幅超90%相比,业内人士普遍认为,骨科人工关节集采较为“温和”。多家企业也表示,本次集采的价格在接受范围内。

国内主要骨科企业股价也在集采落定后开始触底反弹。集采结果公布后,国内中标的骨科龙头企业股价纷纷一改之前颓势大幅上涨。威高骨科、大博医疗在人工关节集采开标后登上涨停板,爱康医疗、春立医疗上涨超过10%。有业内人士乐观地表示,此次集采后骨科企业股价上涨体现了资本市场对于高值耗材的信心在逐渐修复。

为什么集采对于冠脉支架企业是风暴,但是对于骨科耗材企业来说是利好?人工关节这一骨科重要高值耗材价格进入千元级时代后,骨科高值耗材市场格局将如何变化?动脉网对本次骨科集采进行了分析。

凶猛集采变温和,规则设置更合理

国家组织人工关节集中带量采购是全国范围内第二个进行集采的品种。冠脉支架带量采购在临床落地已经超过半年。吸取此前的经验和教训,带量采购规则需要保证临床上用到更好的产品,也要引导中标价格合理。

为什么人工关节领域没有出现大杀价,首先是规则设置更为合理。业内人士表示从规则上就可以看出人工关节带量采购对厂家的保护。

本次骨科人工关节带量采购的规则和冠脉支架集采的规则有很大不同。冠脉支架全国集采时只竞价,简分组,但在骨科人工关节集采规则中,先按照产品类别分为四大产品组,然后再根据医疗机构采购需求、企业供应能力、产品材质3个条件,形成A、B两组。进入A组需要满足全部医院意向采购量在前85%;具备联盟全地市采购需求;具备高交联聚乙烯或高交联聚乙烯(含抗氧化剂)材质三大条件。

一位业内人士表示:“A组用量更大,是大组。A组、B组的设置是对用量大企业的保护,防止部分企业低价冲标。”

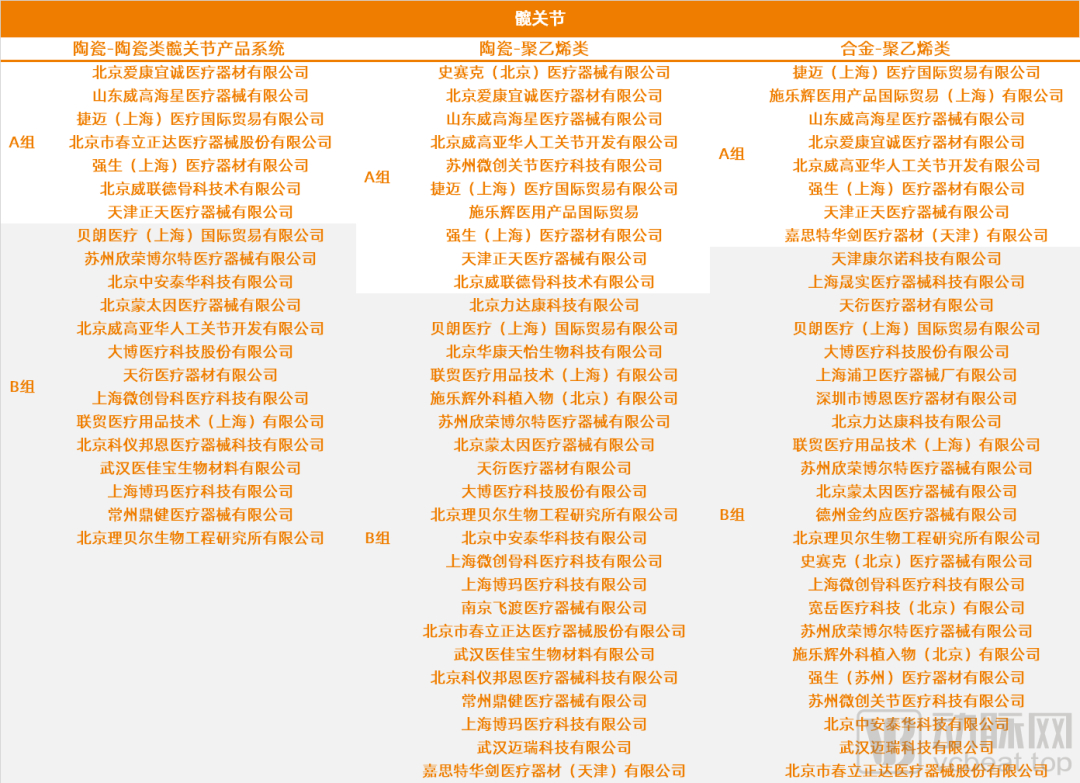

集采变温和更明显地体现在淘汰率上,从淘汰率上看,A组淘汰率较低,髋关节的陶瓷对陶瓷、陶瓷对聚乙烯、合金对聚乙烯的竞争格局依次为:8进7、10进8、9进8;膝关节的格局为10进8。规则中A组低于B组最高价格还可以复活。本次集采共有48家企业参与,44家企业中选,中选率为92%。

一位证券分析师告诉动脉网:“淘汰率低,所以人工关节集采没有出现厂家为了中标大幅降价,参与企业报价较为理性。”

集采变温和还体现在对产品定价有些不同,和冠脉支架相比,人工关节集采中第一次出现了伴随服务。竞价规则中提到,申报价格包含报价格包含产品系统内各部件价格(含产品系统配送费用、配套工具配送费用和配套工具使用费用)、伴随服务费用。

这是冠脉支架集采后的一大改变,在冠脉支架集采后曾出现,集采前厂家配送积极,并且还会辅助手术,但集采后冠脉支架利润被压缩,企业出于成本控制砍掉了跟台服务。在此次集采中,伴随服务的价格也被纳入竞价范围中。

在以往骨科人工关节的经销模式中,骨科企业往往会购买第三方服务来承担渠道开发、客户维护,并向终端客户提供术前咨询、物流辅助、跟台指导、清洗消毒、术后跟踪等骨科产品配套专业服务,使公司产品最大程度满足医生手术需求。这笔费用对于人工关节企业来说并不小,根据威高骨科招股书,2020年,威高骨科商务服务费在销售费用中占比68.73%,总金额达到43379.05万元。

本轮人工关节集采,伴随服务费用降幅也较大,伴随服务价格最低达到了50元/台,集采后伴随服务价格普遍在100元-200元。

人工关节集采规则设置中也为企业设置了门槛。在规则设置中,想要进入用量更大的A组,必须满足的第三个条件高交联聚乙烯产品则是为了保证企业具备一定竞争力。

一套髋关节假体主要产品包括股骨柄、髋臼、内衬和球头等,全髋置换手术中使用陶瓷球头和陶瓷内衬的称为全陶产品,将使用陶瓷球头和非陶瓷内衬的称为半陶产品。高交联聚乙烯的材料具有更强的抗磨损能力,目前高交联聚乙烯的磨损率已经远远好于过去的普通聚乙烯,陶-聚的组合在发达国家全髋置换中的比例大于50%,是全髋置换最广泛使用的系统。

集采将如何改变国内人工关节市场格局

人工关节集采髋关节中标企业

人工关节集采膝关节中标企业

除了规则层面对企业的利好,从骨科行业的长期发展来看,人工关节带量采购也有助于促进行业规范发展。

一方面,带量采购可促使终端价格大幅下降,有利于提升整个行业的渗透率。目前,国内的人工关节置换手术增长还远未达到平台期,而产品降价可以促进这一手术在基层患者中渗透率提升。

人工关节手术量还处于高速增长中,带量采购降低了人工关节价格后,可以促进人工关节置换手术数量渗透率的提升。根据中国医师协会的数据,2018 年中国人工全髋关节置换手术 439324 台,人工全膝关节置换手术 249259 台,膝关节单髁置换手术 11200 台。根据美国骨科医师学会(AAOS)的数据,在 2014 年,美国已有 370770 台髋关节置换手术和 680150 台膝关节置换手术。相关数据显示,预计美国于 2020 年将进行 495140 台全髋关节置换手术和1078359 台全膝关节置换手术。考虑到两国之间人口基数的差异,国内的人工关节置换手术还有较大的增长空间。

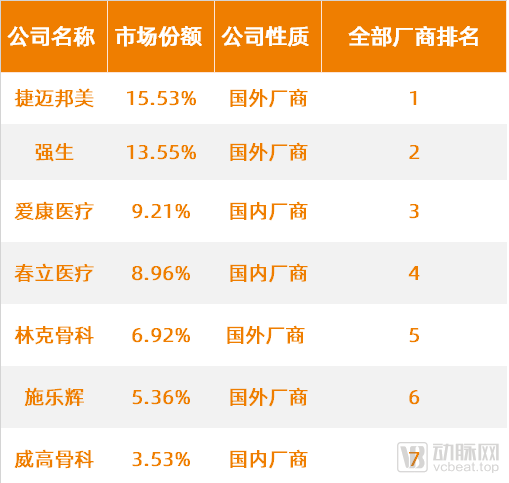

手术量的增长也将带动人工关节市场的增长。骨科高值耗材分为创伤类、脊柱类、关节类、运动医学四大类,根据标点信息相关报告,2019 年我国骨科植入性医疗器械市场中,创伤类、脊柱类、关节类细分市场合计占据 85.80%的市场份额;关节类排名第三,占比 27.77%。关节类植入物主要应用于骨关节炎、股骨头坏死、类风湿性关节炎等疾病。2018年、2019 年我国关节类植入器械市场规模分别为 70 亿元、86 亿元,预计 2024年我国关节类植入医疗器械市场规模约为 187 亿元。

另一方面,人工关节集采有利于骨科耗材企业向规范化、规模化转型,提升国产龙头的市场占有率和竞争力。以往,在人工关节这个百亿级的市场中,国内企业起步较晚,国外厂商在关节市场占据主导地位。由于关节类植入器械技术难度相对较高、生产工艺复杂、植入人体后使用寿命较长,关节类植入器械市场目前主要以进口产品为主,国产产品占比较低。国外大型医疗器械制造商资金雄厚、技术先进、人才集中,在高端医用高值耗材的研发上积累数十年的经验,垄断了主要高端医用高值耗材产品的核心技术。目前国内骨科医疗器械厂商在研发、生产高端产品时需向国外上游企业采购 PEEK 棒、陶瓷球头、内衬等原材料以及数字化自动纵切机床等先进加工设备。

以原材料为例,国内骨科企业的核心原材料均依赖进口,国外厂商占据了医用陶瓷、医用钛材、PEEK、钴铬钼、超高分子量聚乙烯等材料的绝大部分市场份额。

人工关节的带量采购有助于推动国产品牌在该市场占有率提升。同时,带量采购虽然降低了人工关节产品的毛利率,但对于国产企业来说,集采有利于促进行业整合,利好龙头企业。

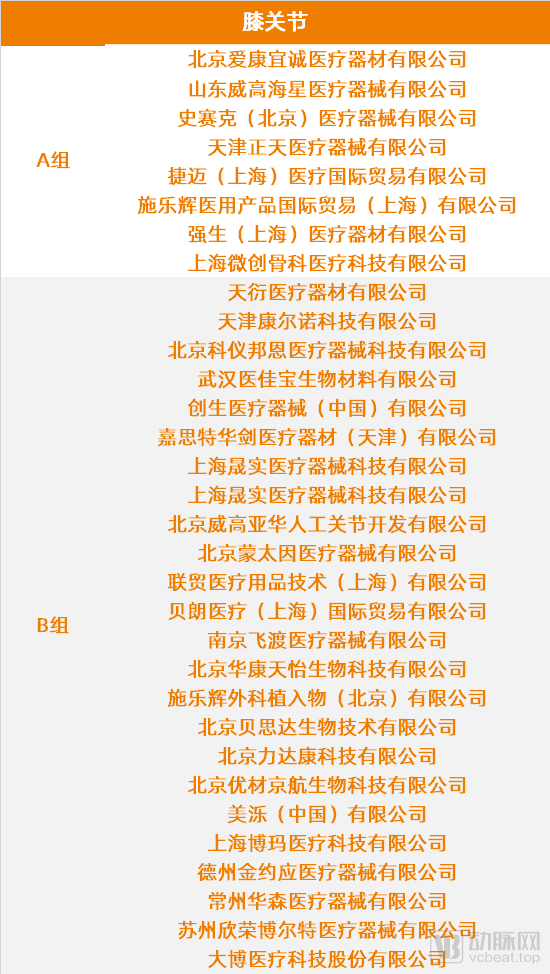

目前,国内的骨科市场竞争格局较为分散,行业集中度远低于全球骨科产业。根据威高骨科招股书,以产品注册证为统计口径,目前国内骨科医疗器械市场的厂商约 370 个,其中国内企业约 270 个,整体竞争格局相对分散。尽管国内企业数量占优,但多数企业的经营规模较小,市场竞争力相对于外资巨头仍然存在一定差距。欧美等发达国家的大型跨国企业凭借较强的技术优势、品牌影响力及资本实力仍然主导国内市场,市场占有率超过 60%。在人工关节市场,同样是由进口主导,2019年,捷迈、强生、林克骨科、施乐辉四家企业市场份额总额超过40%。国产企业中没有市占率超过10%的企业。

2019年,我国人工关节整体市场主要企业市场份额 数据来自:威高医疗招股书

带量采购无疑将倒逼行业整合,改变医疗器械行业的行业集中度较低现状,产生具有国际影响力的品牌,参与到国际竞争中去。有益于行业内具备较大经营规模、行业排名靠前的优势厂商。

爱康、威高成为最大赢家,

谁家欢喜谁家愁?

从中标结果来看,人工关节集淘汰率不高,中标企业也较多,行业普遍皆大欢喜,从表面上看没有输家。但从大A组中标的情况来看,国产三强中,爱康医疗、威高医疗是最大赢家,在A组中全线中标;春立医疗膝关节落标。跨国三巨头强生、捷迈实现A组全线中标;施乐辉在陶瓷对陶瓷髋关节中出线。这一结果将如何影响国内骨科人工关节市场主要参与者市场地位?

对于爱康医疗,其低价策略巩固了关节龙头地位。人工关节是爱康医疗的主营业务。根据爱康医疗 2020 年年报,其 2020 年的营业收入为 10.35 亿元,以关节为主的骨科植入产品收入为 10.07 亿元,占比 97.26%。依靠人工关节为生的爱康在本次集采中表现出割肉也要势在必得的决心,爱康医疗在全陶髋关节中报价6890元,为该组最低价;在陶瓷—聚乙烯类髋关节产品系统报价中,爱康医疗也报出低价6290元。膝关节产品系统中,爱康医疗继续报出低价4599元。低价策略保证了其在A组全线中标。

春立医疗痛失膝关节,关节业务或将承压。另一家关节龙头春立医疗膝关节系统落标,髋关节A组中仅有陶瓷-陶瓷类髋关节产品系统中标。膝关节系统A组竞价单元中,春立医疗报价最高7980元,报价较高导致春立丢标;春立陶-聚髋关节的报价为7900元,陶-陶髋关节报价8000。整体报价策略走高。根据春立医疗 2020 年年报,其 2020 年主营业务收入为 9.38亿元,其中关节假体产品收入占主营业务收入比例为 97.03%,脊柱类产品收入占主营业务收入比例为 2.96%。以人工关节为主营业务的春立此次集采未能A组全线中标,后续业务增长或将依靠脊柱业务。

威高骨科稳扎稳打,关节业务占比将提升。本次集采中值得关注的企业还包括威高骨科,根据2019年的数据,威高骨科在人工关节市场中排名第三,但却在人工关节集采中逆袭,全线A组中标。在产品线上,威高骨科全面布局脊柱、创伤、关节等各个细分领域。根据其2021年中报,2021年上半年,威高骨科脊柱类产品实现销售收入4.96亿元,同比增长33.94%,脊柱类产品国内市占率第一;创伤类产品实现销售收入3.11亿元,同比增长28.27%;关节类产品实现销售收入2.6亿元,同比增长37.75%。可以预期,凭借在人工关节集采中的亮眼表现,威高骨科未来在关节类产品市场中将抢占更大的市场份额,关节行业格局将因集采改变。

在进口企业的表现中,强生被认为是最大赢家。强生同样在髋关节A组、膝关节A组中全线中标。强生在骨科创伤、脊柱、关节等领域都是市占率领先的企业。2020 年度,骨科医疗器械的销售收入为 77.63 亿美元。在国内市场中,强生在骨科植入物市值市占率第一。

在本次集采中,强生积极布局,陶瓷-陶瓷类髋关节产品系统上,报价8000左右;陶瓷—聚乙烯类髋关节产品系统 ,报价也在8000元左右;合金—聚乙烯类,报价超过8000;膝关节产品强生报价较高,报价超过7000。本次强生的报价被业内人士评价为策略得当,价格合理同时也实现了全线中标,未来在与捷迈、史赛克等进口企业的比拼中,更具优势。

从企业的角度来看,最终能够在集采中笑到最后的企业产品线都较为丰富,多元的产品线是抵御集采风险的基础,依靠单一产品线的企业在集采中的劣势明显。随着骨科高值耗材进入集采时代,只有全面丰富的产品线才能保证行业地位。促进骨科行业整合和发展,这也是集采推行的初衷之一。总的来看,骨科耗材集采的推进,有利于骨科耗材行业长期健康发展,有利于骨科耗材企业向规范化、规模化转型。

四川省医药保化品质量管理协会召开第七

2025年12月17日,四川省医药保化品..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..关于召开第七届七次理事会暨会长办公会

各相关单位: 经研究,四川省医..四川省医药保化品质量管理协会党支部开

为庆祝中国共产党成立104周年,持..四川省医药保化品质量管理协会党支部召

四川省医药保化品质量管理协会党支..四川省医药保化品质量管理协会党支部召

四川省医药保化品质量管理协会党支..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..关于召开会长办公会的通知

各会长、副会长单位: 根据四川..关于收取2025年度会费的通知

各会员单位: 在过去的一年里,..“两新联万家,党建助振兴”甘孜行活动

为深入贯彻落实省委两新工委、省市..四川省应对新型冠状病毒肺炎疫情应急指

四川省应对新型冠状病毒肺炎疫情应..四川省应对新型冠状病毒肺炎疫情应急指

四川省应对新型冠状病毒肺炎疫情应..