神州细胞4月21日晚间公告,近日,控股子公司神州细胞工程收到国家药监局下发的关于公司在研产品贝伐珠单抗注射液(产品代号:SCT510)境内生产药品注册上市许可申请的《受理通知书》。SCT510经审评审批通过后可获发药品注册证书并投入生产及销售。

SCT510产品为神州细胞工程自主研发的重组人源化抗VEGF单克隆抗体注射液,是贝伐珠单抗(安维汀)的生物类似药,本次申报的适应症包括转移性结直肠癌、非鳞状非小细胞肺癌、复发性胶质母细胞瘤、肝细胞癌、上皮性卵巢癌、输卵管癌或原发性腹膜癌、宫颈癌。

近年来,越来越多企业入局PD-1领域,赛道日渐拥挤。贝伐珠单抗是竞争最为激烈的生物类似药品种之一,超百亿市场已经有40多家药企争相布局。截至目前,国内获批上市的贝伐珠单抗药物共计9种,包括罗氏、齐鲁、信达、博安、盛迪亚、百奥泰、海正、东曜和上海复宏汉霖,另有多款处于注册申请或临床试验阶段,市场竞争十分激烈。

贝伐珠单抗Avastin(贝伐珠单抗)是由罗氏(Roche)研发的一款人源化单克隆抗体IgG1,是一种血管生成抑制剂,也是美国第一个获批上市的通过抑制肿瘤血管生成的药物,获批时间为2004年。获批适应症包括:直肠癌、非小细胞肺癌、胶质母细胞瘤、肾细胞癌、宫颈癌、卵巢癌、腹膜癌等。

由于适应症广泛,对多类型肿瘤都有出色疗效,上市后第一个完整销售年收益就超过10亿,2013年至2019年,销售额徘徊在70亿美元上下,一度占据全球销售榜单前十位置。

直至2019年12月,首款贝伐珠单抗生物类似药(齐鲁制药 - 安可达)获批上市,上市后首年(2020年)销售额便达到了18亿元。在2020年和2021年,单抗药物开始进入了“研发大热”的上升期,其中有6款是在2021年获批的。

在贝伐珠单抗未纳入医保时,售价约为5253元/瓶。在2017年进入医保后,贝伐珠单抗价格降到1998元/瓶。2018年贝伐珠单抗价格降至1934元/瓶。

在国产贝伐珠单抗生物类似药上市后,罗氏的安维汀受同类产品冲击,市场容量开始萎缩,2021年全球仅有30.56亿美元的销售进账,同比下滑38%,较五年前跌幅达到50%以上。

跟安维汀遭遇同等“悲惨境遇“的还有它的同门师兄弟,也是一同被称为”罗氏老三驾马车“的曲妥珠单抗(赫赛汀)和利妥昔单抗(美罗华)。曲妥珠单抗2021年销售额仅有29.1亿美元,同比减少37%。利妥昔单抗2021年销售数据为27.7亿美元,同比下滑28%。

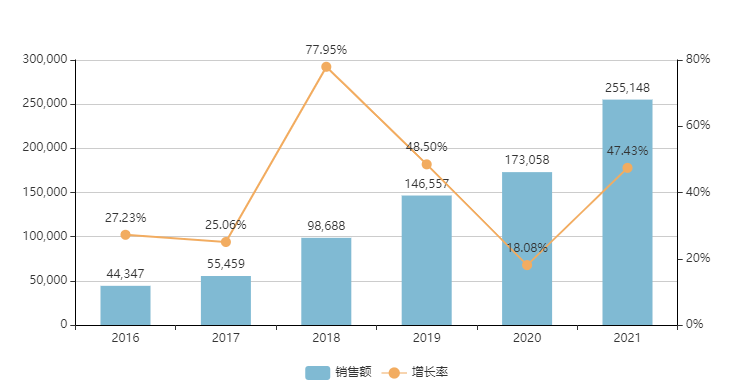

米内网数据显示,2016-2021年【贝伐珠单抗】在国内样本医院销售终端均呈现稳步增长的态势,每一年都在增长。2020年销售成绩17.31亿元,同比增长18.08%,2021全年销售额25.51亿元,同比增长47.43%。

(来源:米内网)

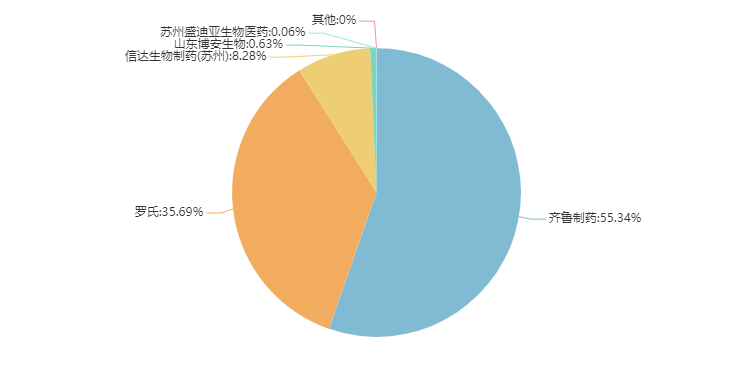

品牌格局方面,原研厂商罗氏和齐鲁制药占据了市场的绝对地位,合共占比超90%;作为首仿的齐鲁制药,已经在市场上以55.34%份额稳稳压制罗氏(35.69%)。后面两年获批的几个厂商目前仅能分得10%不到。

(来源:米内网)

虽然已经有多家企业的贝伐珠单抗获批上市,但在中国患者对此类药物仍有巨大需求,贝伐珠单抗市场预计还有较大的上升空间。这一点,从如此多家药企想要进场便足以证明。

另外,贝伐珠单抗适应症也在不断扩大,去年11月,安维汀在国内新增两项妇科肿瘤适应症,分别为联合方案一线治疗上皮性卵巢癌、输卵管癌或原发性腹膜癌;及联合方案治疗持续性、复发性或转移性宫颈癌。

抢先获批上市的企业毫无疑问可以在早期获得更多市场份额,但定价策略、适应症的持续研发、国家集采等都将是影响因素,这是一个看谁早起步的比赛,也是看谁后程强劲、选择正确的比赛。据弗若斯特沙利文报告,贝伐珠单抗在中国的市场规模将于2023年增至64亿元,2030年增至99亿元,市场前景极为广阔。

关于召开第七届七次理事会暨会长办公会

各相关单位: 经研究,四川省医..四川省医药保化品质量管理协会党支部开

为庆祝中国共产党成立104周年,持..四川省医药保化品质量管理协会党支部召

四川省医药保化品质量管理协会党支..认真落实巡视组反馈意见,进一步规范协

按照四川省市场监督管理局党组巡视..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..关于召开会长办公会的通知

各会长、副会长单位: 根据四川..四川省医药保化品质量管理协会组织召开

2025版《中国药典》将于2025年10月..四川省医药保化品质量管理协会召开第七

四川省医药保化品质量管理协会第七..“两新联万家,党建助振兴”甘孜行活动

为深入贯彻落实省委两新工委、省市..关于收取2025年度会费的通知

各会员单位: 在过去的一年里,..四川省应对新型冠状病毒肺炎疫情应急指

四川省应对新型冠状病毒肺炎疫情应..四川省应对新型冠状病毒肺炎疫情应急指

四川省应对新型冠状病毒肺炎疫情应..