2018年,礼来以5千万美元首付款,从日本中外制药引进一款GLP-1小分子 LY3502970(Orforglipron)。

此一时彼一时,11月9日,阿斯利康从诚益生物引进了一款“礼来路线”的小分子GLP-1受体激动剂ECC5004,交易金额最高达20亿美元,首付款1.8亿美元,超出了诚益生物四轮融资总额(4.8亿人民币)。

这个价格甚至还挤兑了其它同行小分子GLP-1的“身价”。在美国纳斯达克挂牌上市的硕迪生物 (Structure Therapeutics Inc),其候选管线同样处于I期临床研究,公司市值已经超过30亿美元,本身徜徉在近期全球GLP-1都在拔估值的锦簇之下,却在诚益与阿斯利康的交易公开后,股价大跌-19.49%。

对于达成授权的主人公——诚益生物,业内对其印象停留在小分子GLP-1众多follower中的一个。一位从事GLP-1药品研发的高管说,“follower以前不太多,今年特别多。有很多公司的GLP-1产品原本在管线里是坐冷板凳的,现在减肥药概念火起来之后,被硬捧出来吹牛。真正做得比较早的比较少,比如锐格,2021的时候跟礼来达成合作,是一直在GLP-1方向有投入的。”

但对于阿斯利康和诚益的这个交易,更值得关注的其实是巨头在同一治疗领域里的battle。

-01-

巨头之争

作为一款诞生于降糖领域的产品,诺和诺德、礼来在糖尿病领域的研发经验领先了半个多世纪,自然也是GLP-1领域里的先发者。在司美格鲁肽这一轮,礼来稍显落后,但以机制创新博取后发优势,FDA已经批准其GIPR/GLP-1R双靶点激动剂Tirzepatide(替尔泊肽)减重适应症上市,GCGR/GIPR/GLP-1R三靶点激动剂Retatrutide,以及小分子GLP-1受体激动剂Orforglipron也进入临床三期。

同样是降糖领域的大玩家赛诺菲和阿斯利康,在GLP-1领域却算不上新玩家。

阿斯利康从礼来引进全球首个上市的GLP-1受体激动剂艾塞那肽之后,却没能用好其市场先发优势,被后浪拍在沙滩上。今年2月,三生制药宣布放弃阿斯利康的艾塞那肽注射液及艾塞那肽的缓释制剂在国内的商业化权利。新产品研发也充满坎坷,4 月放弃了IIb/III 期阶段的 GLP-1/GCGR 双靶点激动剂 Cotadutide,6 月终止口服 GLP-1R 激动剂 AZD0186 的I期临床研究。

赛诺菲的利西那肽直到2016年7月才经FDA获批上市,是全球第5个上市的GLP-1受体激动剂。其降糖这块的临床数据不及利拉鲁肽和艾塞那肽,加之进入美国市场的时间也比较晚,因此市场表现平平。第一款产品折戟之后,赛诺菲于2019年宣布退出糖尿病研究。在研的长效 GLP-1 受体激动剂efpeglenatide姑且还在推进三期临床,赛诺菲准备完成研究后,找一个合作伙伴接手商业化。利西那肽则在进行帕金森适应症的试验,做最后的挣扎。

但阿斯利康还在顽强坚持着。

阿斯利康作为曾经坐上过全球TOP1的MNC企业,如今却没有一款药能进入全球畅销药top20,2022年肿瘤业务销售排名第五,落后于bms、默沙东、杨森和罗氏。虽然从第一三共引进HER2 ADC前景大好,但放量需要时间,目前依然急缺能快速上量的产品。

因此,在司美、度拉和替尔大火之下,阿斯利康这家百年药企也把目光放到了能够to C的减肥市场里去了。

阿斯利康盯着礼来和诺和诺德留下的市场空隙。

诺和诺德已经凭借司美格鲁肽,超越LV成为欧洲市值第一,但是并不意味着司美在减肥领域已经拥有绝对的统治地位。

一位曾在MNC负责市场推广的业内人士表示,“GLP-1在推广思路上应该是降糖和减重齐头并进。然而诺和诺德是丹麦企业,在保守程度上是一贯的,又长久地专注在糖尿病治疗领域。2021年FDA批准其减重适应症后,两个适应症在中国的申请是分开进行的,直到2023年6月诺和诺德才在中国提交减重适应症的申请。减重是一个由患者自主决策的更大的增量市场,第一个重点是突破速度足够快,第二个重点是唤醒消费者自我认知,同时需要应对处方药数字化营销和多渠道营销的新挑战。但凡是一家营销能力更强的MNC,从利拉鲁肽开始都能卖爆。”

“从市场策略上看,最理想的状态,是‘司美格鲁肽’品牌跟减肥的使用场景彻底绑定,形成了一种类似于伟哥和ED之间的关系。如果诺和诺德做到这一点,即便后续竞争者的效果更好,都不见得能够撼动它的地位。但我觉得司美格鲁肽很难有这个机会了。诺和诺德是GLP-1的破局者,摸索着把适应症从降糖拓展到减重用了比较长的时间,而在它的减肥适应症获批时竞争者们也已进入二三期,没有那么长的市场独占期留给他做品牌营销。”一位业内人士说道。

口服目前还算是一个没被完全耕耘过的赛道,至于阿斯利康的“突袭战”能做到什么程度,首先阿斯利康选择一个fast follow的分子,也就意味着选择了一个“上限”。前述GLP-1研发总监觉得,“不太可能三分天下,我估计可能礼来、诺和诺德会占据市场的百分之七八十,然后如果阿斯利康做得好的话,能从剩下的30%里抢到10%,最高也就这样。”

而下限就更不好说了。现在GLP-1小分子和多肽已经有不少管线进入二三期,如果落后于大部队,等到患者和消费者心智被占满再上市,一切就晚了。

从单笔交易来看,对MNC来说,不到两个亿美元的支出,即使投资失败都不需要和股东交代的。一位投资人认为,“付出不多的钱获得一个进入临床的资产,这就是交易最大价值,满足阿斯利康对小分子GLP-1的需求。跟授权方团队有什么能力,还有分子到底好不好,我觉得关联有限。”

不过,从整个公司局面来看,阿斯利康并没有太多的试错机会,屡战屡败还是会影响战略方向。赛诺菲殷鉴不远,做出断腕的决策,也是因为与Mankind、韩美、Lexicon多个合作方的合作不利。

此外,和阿斯利康一样在突袭GLP-1的还有辉瑞、安进、诺华、武田制药和勃林格殷格翰等MNC。诚益生物的小分子GLP-1能担得起这个重任吗?

-02-

以礼来的方法对打礼来?

MNC的选择无疑是一种认可,但此前,业内对于诚益生物的小分子GLP-1没有概念。

前述的GLP-1研发总监表示,”因为分子还在早期,而且研发GLP-1小分子的几家biotech都不披露数据,所以我们对这些企业之间的管线孰优孰劣非常难定论。很多时候只能基于创始人背景进行评价。”

截止2023年6月,猎药人俱乐部团队整理

诚益生物的两位创始人来自礼来研发中心,分别是原化学部门负责人周敬业与原首席科学家徐剑锋。一位投资人对周博士的印象是“很聪明”。周敬业2002年赴美读博,之后在GSK、礼来供职,年纪轻轻做到礼来化学部门负责人。

他们创办诚益的时候是2018年,已经是利拉鲁肽全球销售额达到顶峰、司美格鲁肽即将冒头的年份。但诚益生物的初心并不是GLP-1,前两个靶点都是针对非酒精性脂肪肝炎(NASH),这也是当时的热门方向。

诚益生物的第一个分子是用于治疗非酒精性脂肪肝炎(NASH)和骨关节炎(OA)相关疼痛的口服SSAO/VAP-1抑制剂ECC0509。该分子早在2021年7月28日便宣布在澳洲开始1a期临床试验。直到2022年底,诚益生物对于试验情况的说法依然是:即将圆满结束,“其抗炎症和纤维化的作用机理与ECC4703和ECC5004有潜在的协同作用,将为NASH患者提供对症下药和联合用药的多重选择。”

另一款用于NASH和脂质紊乱的THR-β完全激动剂于2022年8月在美国获批开展1期临床,同年11月在国内启动一期。

对比来看,小分子GLP-1受体激动剂ECC5004是最顺利的,2022年底获得FDA批准进入临床,不到一年已经变现,让诚益生物未来几年都高枕无忧。

图片来源: 诚益生物的GLP-1小分子专利WO2022017338A1

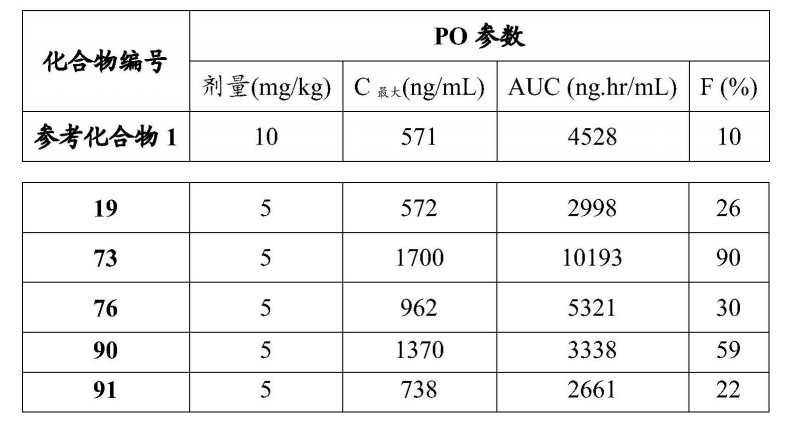

据“人在药途”解读,诚益生物这款GLP-1的优选化合物Cpd.73,与礼来原研分子LY3502970相比,最大的改动是环上N挪了位置。然而,在专利文本中,诚益生物给出了远超过礼来原研分子的数据。在剂量只有一半的情况下,Cpd.73表现出更高的Cmax与AUC,口服生物利用度从10%拉升到90%。多肽类药物口服最大的难点就在于吸收,诚益用更低的剂量做出比礼来这个“大学霸”还要高的吸收数据,这是很难能可贵的。

也有人不以为然,“和礼来的Orforglipron没有头对头研究,说me-better可能太早。”

前述的GLP-1研发总监觉得对GLP-1小分子路线整体都不宜盲目乐观,“我们合理推论,小分子药成本低,服用方便,预期市场会很大,但是GLP-1小分子和多肽的机制不同,小分子脱靶性比较强,所以也会带来一些预期以外的副作用。”

GLP-1受体很早之前就被发现,但多年以来,还没有药企成功研发出小分子,门槛比较高。目前有代表性的礼来的分子和辉瑞的分子。辉瑞分子的肝毒性稍微强一些,直接增加成药的难度。礼来的Orforglipron虽然进入三期,也有研发的不确定性。

回到创新方向上,GLP-1的突破口除了小分子,还有安全性。许多多靶点药物除了减重幅度以外,都试图在安全性上做文章。“相比一周一次的注射剂,每日口服的小分子真的会占优势吗?不一定。与其说对注射的用药方式感到不适,我觉得患者目前对GLP-1真正有比较大顾虑的地方还是安全性,如果能更好地克服不良反应,则更有替代司美格鲁肽的可能性。”上述业内人士说道。

-03-

尾声

减重是个超级大市场,大到像降脂、降压那样,一个Class里容得下七八个“重磅炸弹”。GLP-1市场当前处于临床前至批准上市阶段有接近300个产品,后续除了产品力,准入能力、渠道能力、市场策略能力、推广能力等都会是决定每个产品能否在这个“大品种”越来越少的时代抓住机会实现完美反杀的命门。

除了礼来、诺和诺德,以及已经走在前面的大厂,在研发进度上落后的MNC,目前仍有通过市场和销售阶段追赶的窗口期,因此目前引进临床后期的项目仍然是来得及的。这对于国内一众在研的GLP-1产品,是一个“抱大腿”的机会。

而且,即使不依靠MNC,减重对于药企在国内也有比其他赛道更大机会。

上述业内人士认为,“在其他靶点的竞争中,如果中国药企在落后first-in-class两三年以上的情况下,弯道超车的难度很大。但在营销场景和模式对各家企业都相对陌生的GLP-1赛道,这种超车就有一定可能性了,如果药效能做到与司美格鲁肽以及替尔泊肽相当,国内药企有可能凭借更加灵活接地气的营销方式切下一定的市场份额,不过真能吃到肉的企业也许只有一两家。”

四川省医药保化品质量管理协会党支部召

按照省市场监督管理局社会组织联合..关于举办2026年度四川省药品生产企业质

各药品生产企业: 2026年是我国..四川省医药保化品质量管理协会召开第七

2025年12月17日,四川省医药保化品..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..