2023年,制药企业又再次开启了收购狂潮。

今年前五个月,制药企业和生物技术公司已经在收购交易上花费850亿美元。上一年同期,这一数字仅为356亿美元。从此种迹象来看,全球制药业的收并购交易已经出现显著复兴。

一方面,由于过去新冠疫苗和新冠诊断带来的销售收入,以及政府对公共卫生加大投资力度,这些制药巨头已经积累了大量资金可用于收购。

安永的一项分析称,今年年初,全球最大的制药公司们拥有超过1.4万亿美元的财务资源可供进行并购交易;另一方面,这些公司的不少产品线都面临着专利到期,这意味着它们原本价值2000亿美元的畅销药物将面临仿制药的市场竞争,销售业绩承压。

找到新的产品填补空白,成为了这些企业保住市场份额的必须。因此,当其他行业交易数量受利率上升和银行贷款收紧影响时,制药业却能“一反常态”。

好比稳坐制药巨头宝座的辉瑞,过去一年靠着两款销售额位列全球前三的新冠产品,成为首家跨越千亿美元营收的制药巨头。而它也是出手收购颇为频繁的一家。

默沙东和赛诺菲也紧随其后宣布了数十亿美元的收购,引发资本市场关注。

只不过,相较于以往,此番收并购浪潮已经呈现出不同特点。

100亿美元-500亿美元

“中等规模的收购”会更频繁出现

信评机构Scope认为此番收并购潮的一大不同在于,这些制药公司更倾向于通过“补充管线收购”和“中等规模收购”来填补投资组合中的特定空缺,而不是根据绝对规模寻求公司转型或是跨境合作。因为在跨国家和跨文化的团队合并中,通常会带来重大的整合风险。

这意味着,过去曾经为追逐规模而发生的Big Pharma之前的强强合并交易将不太可能在这波并购潮中出现。

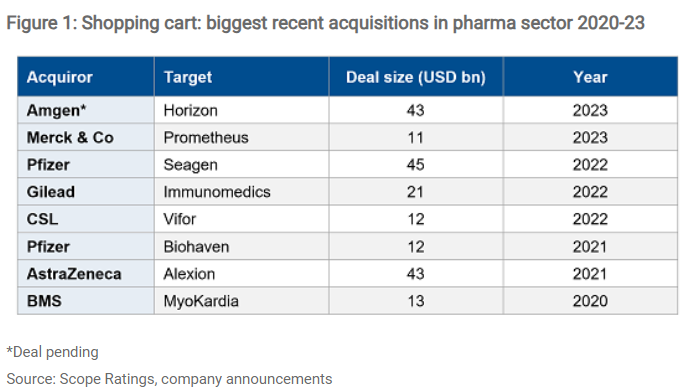

与规模不到100亿美元的“补充管线收购”相比,Scope将过去三年中最大的8次收购都归类为“中等规模的收购”,因为这些收购交易的规模大都在100亿美元到500亿美元之间。

图片来源:Scope Ratings

该机构认为,接下来制药领域可能更多是发生此类中等规模的收并购,因为这恰好在制药企业的财务能力范围内。近期,Scope发布的一篇报告便称,全球前十制药公司的资产负债表上,共有约1200亿美元的现金。

过去,大型制药公司都会通过收并购来抵消由药品专利到期带来的市场冲击。好比辉瑞,其降脂药立普妥曾在2006年达到130亿元的销售高峰。眼看该药专利到期,辉瑞便开始了一轮收并购交易。

这一轮药企并购交易,美国比欧洲更加活跃。这是因为欧洲药企中除了GSK之外,收入受专利悬崖冲击相对不那么严重,而美国药企则刚好相反。

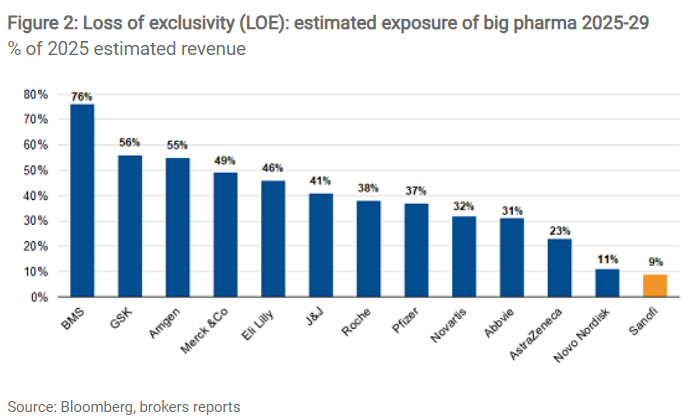

Scope在报告里具体写道,2025年至2029年期间,因药品专利到期,百时美施贵宝(BMS)将预计损失其2025年收入的79%。为了填补这一缺口,BMS必须在未来几年专注开发和推出自研药物,或是收购新疗法。

同样受到专利悬崖冲击造成收入损失的制药公司还包括葛兰素史克 (56%)、安进 (55%)、默沙东 (49%)、礼来 (46%)、强生 (46%) 和罗氏 (38 % ) 。

与此同时,Scope指出,在2025-2029年期间,赛诺菲的风险敞口最小(信用评级为AA/稳定),其受专利到期影响损失的收入占2025年预计收入的9%。其次是诺和诺德和阿斯利康,分别占比11%和23%。

到2025年Top 10药企收入受专利到期冲击比例

图片来源:Scope Ratings

辉瑞受到的专利悬崖冲击也不容小觑,根据Scope分析,到2025年,这家全球最大,营收挺进千亿美元的制药公司,也将因药品专利到期面临37%的收入损失。

此外,辉瑞现在还面临着新冠疫苗全球需求萎缩带来的收入下滑困境。2022年财报发布时,辉瑞已经下调今年新冠产品的营收预期,并预计2023年的收入为670-710亿美元。

辉瑞很难守住千亿营收成绩已是事实,而为了摆脱困境,从去年开始,辉瑞就靠着新冠产品挣来的资金大肆收购,包括116亿美元拿下Biohaven这种大交易。

收并购将关注特定治疗领域

目前,全球制药市场价值约为1.5万亿美元,因此,即便是年收入为500亿美元左右的大公司,其市场份额占比也不到4%。而辉瑞超1000亿美元的收入,则是因为新冠疫情的特殊性。当然,这种计算市场份额的方法并没有考虑到药物市场的多样性和不同的治疗领域。

眼下,在美国制药业活跃的收并购浪潮下,大多数制药公司的管理团队愈发专注和专业化,他们关注特定的治疗领域,而不是在其他不相关的领域上耗费时间。例如罗氏和诺华在肿瘤学领域持续保持领先,两家都拥有高达两位数的市场份额,礼来在糖尿病领域亦是如此。

显然,在制药公司眼中,相对规模已比绝对规模更重要。它们不再追求过去那种在各个领域进行收购扩张的模式,而是更倾向于与自己专注的核心治疗领域相关的产品,通过“补充管线收购”和“中等规模的收购”来获得可持续性增长。好比赛诺菲最近以29亿美元的价格收购Provention Bio,加强其在免疫疗法领域的布局。

Scope在报告中指出,大型制药集团的时代已成为过去。相反,高度资本化的公司越来越关注效率,它们正在剥离价值数百万美元的非核心业务。强生便是这一趋势的一个典型例子,它剥离了其庞大的消费品部门。

尽管眼下新冠疫情对制药行业收入的全面影响远未结束,但制药公司已经发现很难在2023年实现与去年同等的收入。

此外,制药公司还需应对不断上涨的能源价格、以及高通胀、利率上升带来的融资收紧和一些供应链挑战。在欧洲,欧元兑美元汇率的贬值又加剧了这些压力,一些公司可能被迫开始囤货,导致年底时运营资金或出现不利变化。

参考:

1.Pharmaceuticals: cash-flush but clear-eyed on M&A; executives’ ambitions set to remain modest;

2.Top 10 pharma companies have over $120 billion in cash for mergers and acquisitions;

3.Big Pharma dealmaking recovers with $85bn M&A splurge.

四川省医药保化品质量管理协会党支部召

按照省市场监督管理局社会组织联合..关于举办2026年度四川省药品生产企业质

各药品生产企业: 2026年是我国..四川省医药保化品质量管理协会召开第七

2025年12月17日,四川省医药保化品..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..