靠Moderna一战成名的“另类”投资机构。

「谁能穿越周期」系列

医疗行业的特殊性,让其成为能够穿越周期的行业之一。

于此之中,那些能够穿越周期存在的企业,都具有什么样的特性?特别是在迷雾重重的时刻。

创新药行业,除了一线Biotech、Biopharma值得关注,那些在他们背后豪掷千金、敢于对赌不确定的资本大佬们也同样值得关注。

之前,我们聊过医疗健康赛道的明星VC礼来亚洲基金,启明创投,今天来看看他山之石,一家来自美国,专注于从科研源头寻找真正创新的医疗健康投资机构Flagship Pioneering。

Flagship Pioneering位于美国剑桥市,是一家专注于大健康领域,野心勃勃的另类风险投资公司。

Flagship Pioneering的孵化模式被称为“平行创业”,所谓“平行创业”,从外部视角来看,就是从高校等源头处挖掘一批全球尖端生物科技,之后收归所有,内化为一个内部IP,植入进公司合伙人(几乎全部是大健康行业的高级职业经理人)作为重要高管,另外包揽研发培育、搭建团队、吸引外部投资等一系列事宜,经过大量的漏斗型筛选,最终成功的企业会独立出来寻求IPO上市,但“根”还是属于Flagship。这样一番操作,就打造出了一个由诸多原创技术IP集结的“Flagship 宇宙”,类似于SPAC“造壳”的概念和形态。

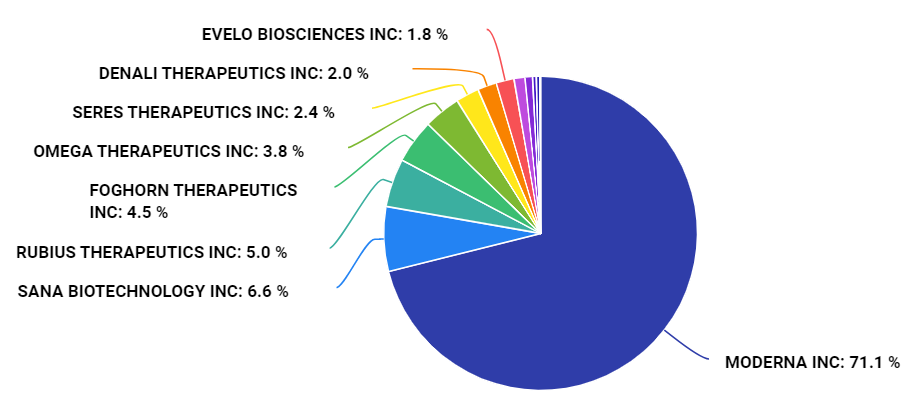

因为投资领域的先进性,Flagship至今得到验证的成功案例不多,其中最有名的IP就是Moderna。

截止2022年Q1,Flagship作为Moderna的第三大机构股东,持股比例6.80%,孵化10年回报近20倍。

Flagship创始人Noubar Afeyan做为Moderna董事长兼第五大股东,凭借Moderna跻身福布斯富豪榜,成为身家约29亿美元的富豪。

Mordena的爆火,也让这家独树一帜的投资公司受到关注。

基金基本情况

1999年,Noubar Afeyan及风险投资人Ed Kania联合在美国创立了Newco Gen公司,专注于生物技术领域的风险投资;2016年更名为Flagship Pioneering。

Flagship Pioneering风格简析:

专注于0到1的源头创新;

高校/科研机构的科研成果转化;

84.6%投资组合在美国;

亲自参与所投公司的创建和运营。

其创始人Noubar Afeyan认为,‘Pioneering’是一个动词,作为亚美尼亚种族大屠杀幸存者的后代,少年时期的动荡生活使其习惯了“不确定”性,也驱使其偏好高风险投资,“在无人区拓荒”。

据统计,目前美国高校的专利转化率为50%左右,中国不到10%。高校已是重要力量之一汇入整个产业创新链。而Flagship几乎所有项目都是从高校/科研机构开始,截至2022上半年,Flagship已孵化(成立)109家企业,总价值超过1400亿美元;平均每年孵化6-8家新公司。

从资产管理规模(AUM)来看,Flagship超过42.6亿美元。(由于没有公开披露的现金资产,如固定收益、房地产或现金等价物,其投资组合总价值预计更高。)

市值规模1亿美元的占其总持股价值的46%,大盘股只占其投资组合的7.7%。

▲Flagship AUM分析,截止2022年Q1

投资孵化模式:从概念到IPO,打造“Flagship宇宙”

在投资标的方面,Afeyan的理念是,Flagship Pioneering所孵化的标的企业,不做大健康产业现有产品迭代和更新,而是为未来可能出现的问题和场景提供解决方案。而这也让Flagship Pioneering每次投资都仿佛是一场巨大“赌局”,只不过经过了科学演算验证。

2022年度致辞信里,Afeyan介绍了他心目中属于生物技术的未来方向:可编程药物、数字生物学、人工智能与机器学习、生物技术平台等,几乎无一不是尖端技术领域,中国公司涉及到的寥寥无几。

由于专注前沿,因此Flagship Pioneering几乎所有的投资项目都起源于“假设概念”。

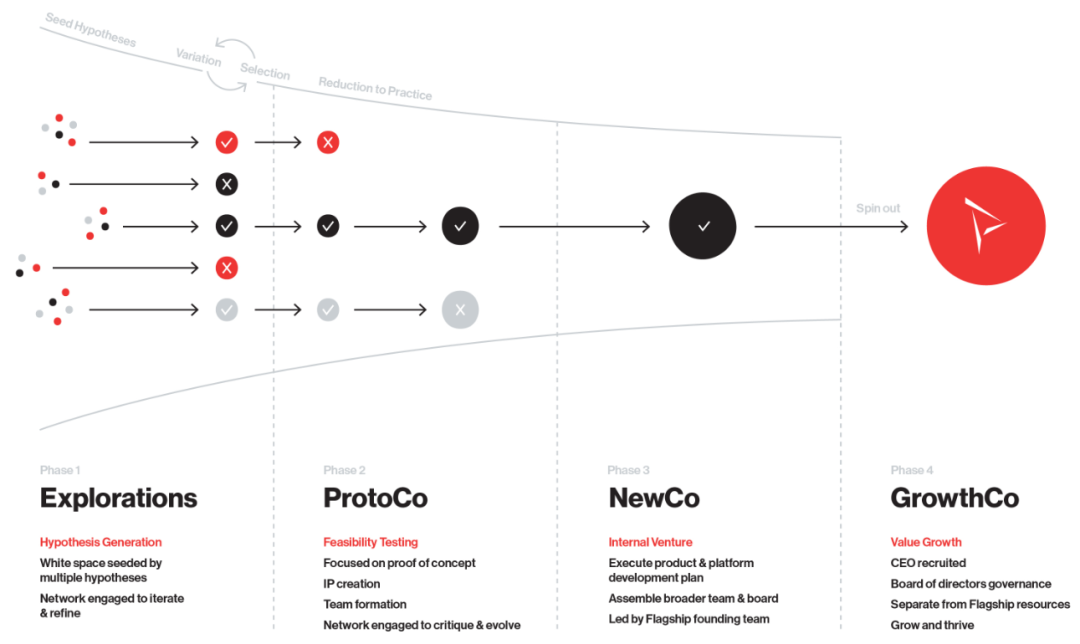

其创建并孵化企业的过程,可分为四个阶段:

假设探索(Explorations)

科学验证(ProtoCos)

创立新公司(NewCo)

演变为成熟公司(GrowthCos)

以下会以Moderna从概念到上市的案例来具体说明四个阶段。

▲Flagship 孵化四阶段

第一阶段:假设探索,从“what...if”开始的头脑风暴

在这一阶段,Flagship各领域大佬与外部高潜人才聚在一起头脑风暴,寻找那些可能会改变未来的前沿技术。他们用“what if...”做出假设,这些“假设”甚至可以纯粹是想象的产物,并不受限于现有的科学证据/数据支持。

2010年,哈佛大学实验室负责人罗西带着关于mRNA技术的构想,与Afeyan畅想未来,就此种下被孵化的种子。

而类似这样的 “探索",Flagship每年要进行80到100次。

第二阶段:团队验证,项目“试错”阶段

Flagship将有希望进一步验证的“探索”称为“ProtoCos",并根据其在公司各细分领域中的位置分配一个编号,如"FL1"、"FL2"... "FL63 "等等。

Flagship会为每个“ProtoCos"组建一支具有相关专业技术和运营背景的创始团队,同时开始招募外部科学顾问,对这些"ProtoCos"进行验证,并终止那些不能验证其科学性以及无法商业化的"ProtoCos"。三到六个月后,这些被团队验证的 "ProtoCos"正式成为一个内部IP。

该阶段也是Flagship产生大量专利的阶段。作为创新概念孵化平台,Flagship Pioneering的研发团队是一般投资机构少有的,且研发实力不容小觑,已积累了超过2500项自有专利。

以Moderna为例,有了概念之后,罗西的mRNA技术进一步通过了Flagship团队的验证,内化为一个内部IP,被命名为ModeRNA Therapeutics。

每年,通过Flagship验证所诞生的IP约有8到10个。

第三阶段:创立新公司,合伙人担任CEO

如果创始团队能将“what if...”(如果假设)的问题合理地转化为“It turns out...”(事实证明),那么原型公司就会正式成立为新公司,被称为“NewCo"。

Flagship会为"NewCo"组建一支20-30人甚至更大的团队,注入资金,并成立相应的董事会、CEO和管理层。通常情况,Flagship内部合伙人会担任CEO。

以Moderna为例,

2011年,Flagship聘任其合伙人,也是原生物梅里埃CEO Stéphane Bancel担任Moderna首席执行官;

2012年,Flagship对其进行了4000万美元天使轮及4000万美元A轮投资;

2013年,Flagship追加了1.1亿美元B轮投资;

这样的"NewCo",Flagship每年会创立6-8个。

第四阶段:引入外部投资、招募更多人才、IPO上市,逐渐发展为成长型公司

最终,一个新公司逐渐成为一个"成长型公司",并作为一个完全分拆的实体进行运营并IPO上市。

这一阶段,Flagship开始大量引入外部投资和更多外部人才,但仍保有该公司的主要所有权、决策权。其外部投资者包含比尔盖茨基金、Google Venture、维京全球投资等各大明星资本。

以Moderna为例,

Flagship创始人Noubar Afeyan目前是Moderna董事长兼实际控制人,在其运作下,成立不到两年Moderna便达到了独角兽的估值。

2015年1月,在Flagship主导下,Moderna以4.5亿美元创下生物科技领域史上最大规模私募融资纪录;

2018年,Moderna以6.04亿美元刷新当时生物科技企业IPO金额最高值。

2020年以后,更是凭借新冠疫苗概念获得了超20倍的回报。

正是经过这样的漏斗型筛选,加上时运青睐,才成就了一个Moderna。下一个“Flagship 宇宙”中的高潜选手应该是Sana Biotechnology,2021年,该公司IPO募资6.756亿美元,成为细胞疗法领域的全球募资冠军。

投资成就:十年25个IPO

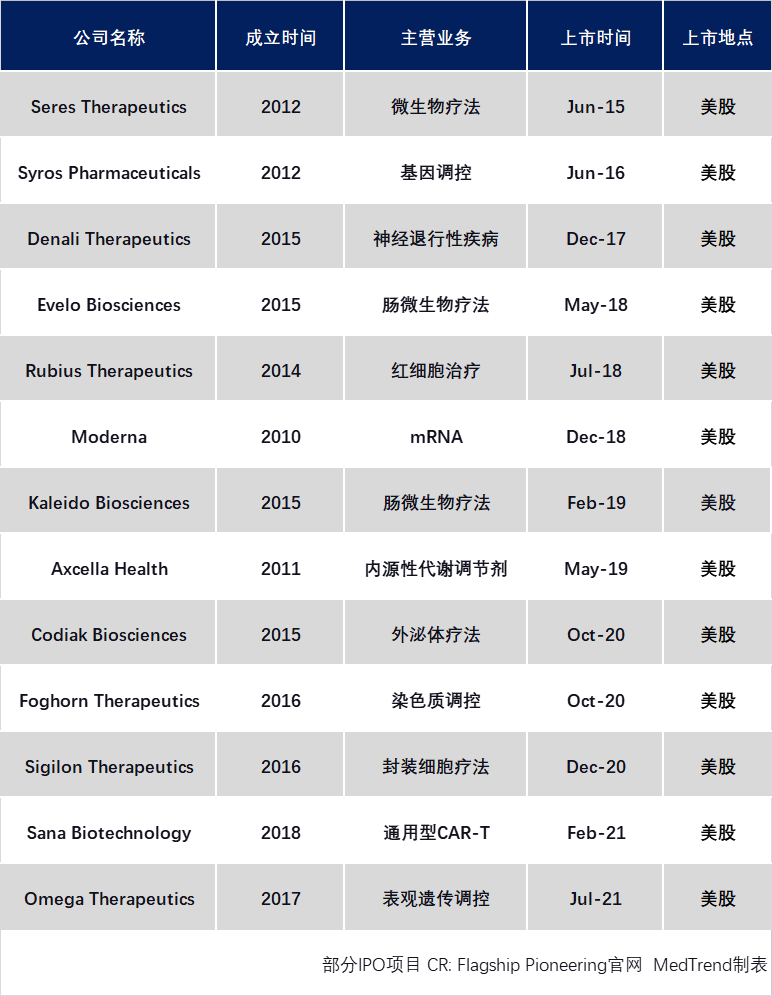

在Flagship孵化的企业里,自2013年算起,已有25家成功实现IPO,另外30余家通过被并购等形式继续发展。

平均每年助力两到三家企业IPO成功,平均每家企业成立后三到四年实现IPO,最短的Denali Therapeutics在成立两年后就成功IPO,主要涉及微生物、基因调控等创新疗法领域。

与常规风投基金相比,Flagship拥有更多所投公司股份,也掌握更多话语权。

常规早期风投基金一般占所投公司20%左右股份,并在退出时占15%左右股份;

Flagship模式是其拥有所投公司超过50%甚至达100%股份,并在该公司IPO时拥有50%左右股份(保持实控人身份),为其高投资回报率奠定了基础。

自2007年采用现有孵化模式以来,截止2021上半年,其内部净收益率(IRR)已接近40%。

投资项目梳理:医药AI占比25%

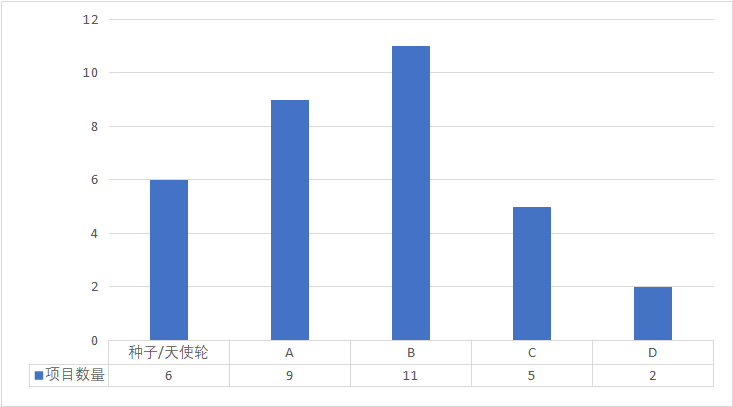

从2012年截止2022年Q1,Flagship Pioneering共计进行了33起投资。

从投资阶段来看,投资最多的是B轮,至今约11起;其次是A轮,共计9起;种子/天使轮共6起。因此,该基金更偏爱大健康行业的早中期投资。

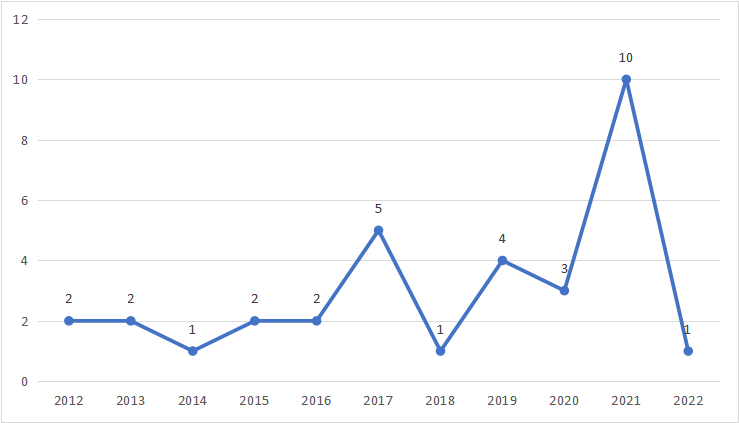

▲Flagship投资阶段分析,截止2022年Q1(数据来自企查查 下同)

从投资年份来看,2021年是迄今为止Flagship的投资高峰期,达10起,同比增长233%。这与Moderna丰厚盈利不无关系。

2022年Q1有1起投资,随着新冠红利退潮,此后其投资规模仍有待观察。

▲Flagship投资年份分析,截止2022年Q1

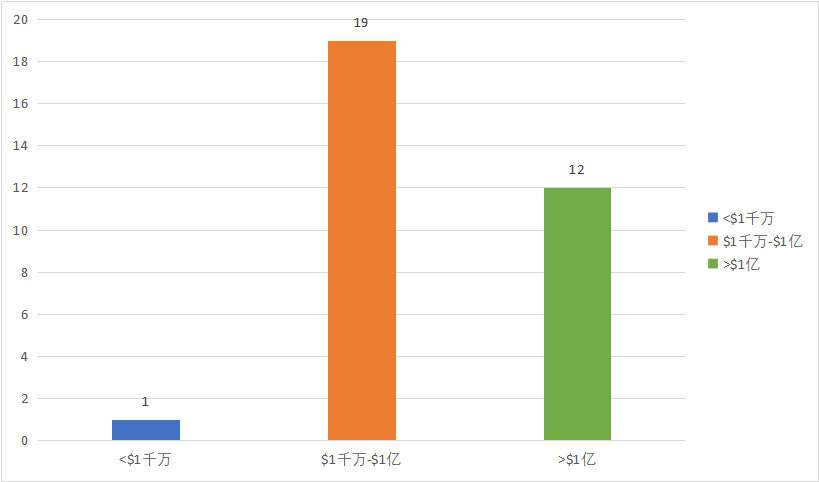

从投资金额来看,Flagship

在1000万美元-1亿美元之间下注最多,数量约19起;

大于1亿美元的大额项目,约有12起,足以显示其资金实力。

在小于1000万美元的投资项目中,投入最少,仅1起。

▲Flagship投资金额分析,截止2022年Q1

从投资理念来看,在该基金投资的企业中,有超过70%获得了至少2次投资。其中,

Moderna获得了4次投资;

外泌体领域公司Codiak获得了3次投资。(外泌体疗法可作为诊断和监测癌症的非侵入方法,以及可用于治疗药物的靶向递送。)

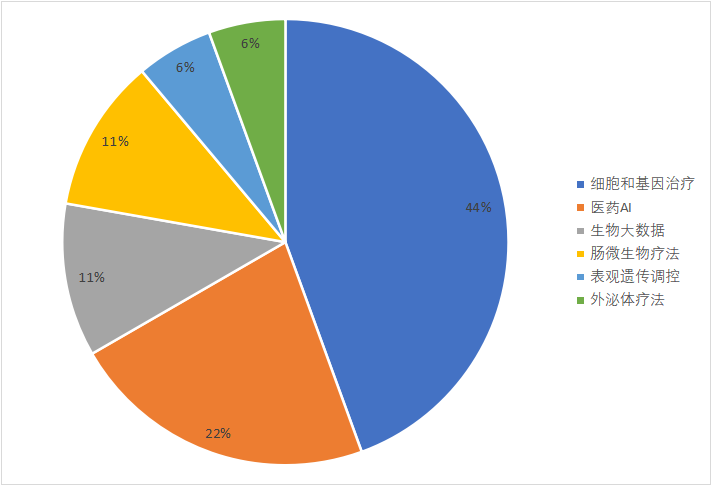

从投资领域来看,Flagship

偏爱创新(药)疗法,投资项目占比近63%,主要集中在细胞和基因治疗,其他还包括肠微生物、外泌体、表观遗传调控疗法;

人工智能、机器学习领域占比25%,主要用于生命科学领域的新药研发;

此外还有大数据领域布局,包括人类健康信息和其他生物领域信息。

▲Flagship投资领域分析,截止2022年Q1

Flagship Pioneering模式的“双刃剑”

源头创新或许是Biotech的最大意义。全球生物创新排名第一的美国在十多年前,也面临着资本、人才和产业需求的不对称从而限制了其源头创新发展。而Flagship Pioneering的出现或许为彼时的美国Biotech埋下了源头创新种子。

不仅孵化明星公司,还孵化种子管理人才

2010年左右,Flagship Pioneering的“项目”开始在美国Biotech学术领域火热起来。

当时,其项目吸引了来自各大名校生物、医药领域的博士和博士后,经过十几周的残酷筛选,一批具有创业精神且聪明刻苦的生物、医药博士和博士后被任命为投资经理(转变成生物产业人才),并各自申报项目;项目升级为“ProtoCos"后,他们转成Biotech公司的管理层,如CEO、CSO或COO;最终,一部分成为了上市公司高管。

整个过程大约四年左右,不仅从学术底层培育了一批生物产业人才,这些Biotech企业也成为如今美国生物医药源头创新的新生(中坚)力量。

天马行空下的“九死一生”

Moderna的成功让Flagship Pioneering赢得了前所未有的关注和财富。

然而作为在“高风险、高投入、高回报”的大健康创新技术领域走钢丝的Flagship Pioneering,“Moderna式的成功”仍是少数。

截止目前,其已经关闭了5家投资额在1000万美元以上的公司,以及13家投资额低于该金额的早期初创公司。

例如,

2021年4月,其孵化的全球首家精子生物技术平台公司Ohana Biosciences,因未能筹到更多资金,在即将推出商业化产品前夕选择关闭。

2022年4月,曾被誉为成为第二个Moderna的微生物组制药公司Kaleido Biosciences决定立即关闭,并寻求自愿退市;其“致命一击”来自FDA的一封警示函,称其在未获得“试验新药”批准下,将其产品KB109用于新冠肺炎治疗。

管理团队:合伙人来自各大TOP药企高管

最后再来看看Flagship的传奇创始人和其强大的号召力。

左:Noubar Afeya(创始人) 右:Ed Kania(创始人)

Afeyan不仅是投资人、企业家,他是麻省理工第一个生物化学工程博士,并拥有100多项专利。

2000-2016,任麻省理工斯隆管理学院高级讲师,

2020至今,任哈佛商学院讲师。

1985年,某次活动中与惠普联合创始人David Packard的偶然会面,其30多年前与同伴在硅谷的创业故事点燃了Afeyan的创业热情。

1987年,Afeyan从7家VC融资约1100万美金,创立了他的第一家生物技术公司PerSeptive Biosystems,年营收一度达1.1亿美金,成为彼时市场上最吸睛的蛋白质分析仪器公司。

1998年,以3.6亿美元出售给了珀金埃尔默;Afeyan也成为珀金埃尔默生命科学业务Applera的高级副总裁兼首席商务官。

而在PerSeptive的十年间,Afeyan又同时创立了多家生物科技企业,包括:

肠癌早筛龙头Exact Sciences,

Chemgenics Pharmaceuticals (出售给武田制药),

Color Kinetics(出售给飞利浦),

Adnexus Therapeutics(出售给百时美施贵宝)。

这段经历,让Afeyan萌生创建一个机构,同一时间孵化多家公司的想法。于是他找到了PerSeptive Biosystems时期投资人之一Ed Kania,共同创立了Flagship Pioneering。

创立Flagship Pioneering之前,Ed Kania在摩根荷兰风投工作了17年;在他的职业生涯中,直接投资经验涵盖100多家公司,主要在生命科学和医疗保健领域,总价值远超100亿美元。

合伙人:

截止2022年Q1,Flagship Pioneering团队规模超过190人。

管理层53人,其中合伙人超过40人,这些合伙人同时也肩负各孵化企业创始人、CEO职责。

合伙人团队由各大TOP药械企业高管以及大健康及科技领域顶尖科学家组成。

比如Moderna首席执行官Stéphane Bancel,此前是Flagship Pioneering合伙人,再之前是生物梅里埃CEO。

TOP“高管”合伙人主要包括:

辉瑞系合伙人:前执行总裁系统免疫负责人Lovisa Afzelius;前疫苗全球商业发展、营销和战略负责人Volker Herrmann;前战略管线全球研发负责人Torben Nissen;

BMS系合伙人:前业务发展和战略负责人Paul Biondi;前免疫肿瘤负责人Luisa Salter-Cid;前实体肿瘤负责人Michelle Werner;

诺华系合伙人:前美国总裁Fabrice Cchouraqui;前总裁David Epstein;

默克系合伙人:前集团研发负责人Luciano Rossetti;前集团执行副总裁兼首席医疗官Michael Rosenblatt;

此外,还包括来自于艾伯维、默沙东、GSK、武田制药、吉利德、新基、渤健、波士顿科学、强生的一众前高管;

非医疗背景的合伙人包括:前谷歌美洲总裁Margo Georgiadis;前麦肯锡高级合伙人Rob Rosiello;前洛克菲勒基金会传播和项目影响董事总经理Laura Kline等。

科学家合伙人主要包括:

美国国立卫生研究院 (NIH) 国家推进转化科学中心主任Christopher Austin,

被美国国务院列为重塑现实的12位创新者之一David Berry,

MD 安德森癌症中心首席医疗官、FDA第24任专员Stephen Hahn

科研成果转化的风险非常大,参照美国早期项目的投资历史,其中有许多在种子轮都经历了失败。

目前,中国高校的科研转化成为风向,也开始吸引VC。比如,真实生物的阿兹夫定就是早年高校科研转化的案例。

Flagship的模式为投资机构科研成果转化提供了很好思路,但是天马行空究竟能否长久?新冠之后,Flagship式赋能能否创造更多奇迹?还有待观察。

*文中部分数据来自第三方网站,或有疏漏,仅供参考。

四川省医药保化品质量管理协会党支部召

按照省市场监督管理局社会组织联合..关于举办2026年度四川省药品生产企业质

各药品生产企业: 2026年是我国..四川省医药保化品质量管理协会召开第七

2025年12月17日,四川省医药保化品..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..