6月份,2家制药巨头葛兰素史克(GSK)和默沙东计划实施或者已经实施拆分计划,制药行业日益激烈的竞争正在让多家公司考虑甩掉沉重的和核心业务“包袱”,开始投入到新的争夺中。

GSK的“瘦身计划”

GSK正在向专注于疫苗和特种药物转型,该公司首席执行官艾玛·沃尔姆斯利(Emma Walmsley)对公司的第一个长期预测制定了一个雄心勃勃的目标。

艾玛·沃尔姆斯利6月23日在一场备受期待的投资者活动之前表示,到2031年,GSK预计产品销售额将达到330亿英镑(460亿美元)。

艾玛·沃尔姆斯利(Emma Walmsley)

这一预测数值实际上低于GSK去年公布的340亿英镑。但该预测仅包括制药和疫苗业务,因为GSK正在剥离其消费者健康部门,该部门去年产生了100亿英镑收入。

艾玛·沃尔姆斯利提供了有关拆分过程的新细节:GSK未来五年销售额平均增长率至少为5%。尽管如此,由于销售额低迷和研发挫折,该公司的股票一直表现不佳,这使得艾玛·沃尔姆斯利的领导地位受到质疑,该公司的转型推动力正当时。

艾玛·沃尔姆斯利在当日的新闻发布会上表示,GSK管理层在“经过四年雄心勃勃、前所未有、全面的变革”后达成了新蓝图。

GSK于2018年底首次与辉瑞的各自消费者保健业务合并为一家合资公司,如今,GSK终于详细说明了消费者保健业务拆分计划,称其目标是在2022年年中之前通过拆分将业务分开。

GSK将向股东出售其在合资企业中68%股权中的至少80%。这家新的独立消费者健康巨头将在伦敦证券交易所上市,并在美国拥有美国存托股票。虽然GSK最初将作为“短期金融投资”保留最多20%的新实体股份,但该公司表示,“及时”兑现这些股票,以加强其资产负债表并支持养老基金。

拆分后,GSK将立即以股息的形式获得高达80亿英镑(110亿美元)的收益。这笔资金将支持“新GSK”四个关键治疗领域(传染病、艾滋病毒、肿瘤学和免疫学)的研发和交易。

在业务发展方面,GSK将采取一些“机会驱动”的举措,并将专注于“免疫系统科学和人类基因验证”领域。

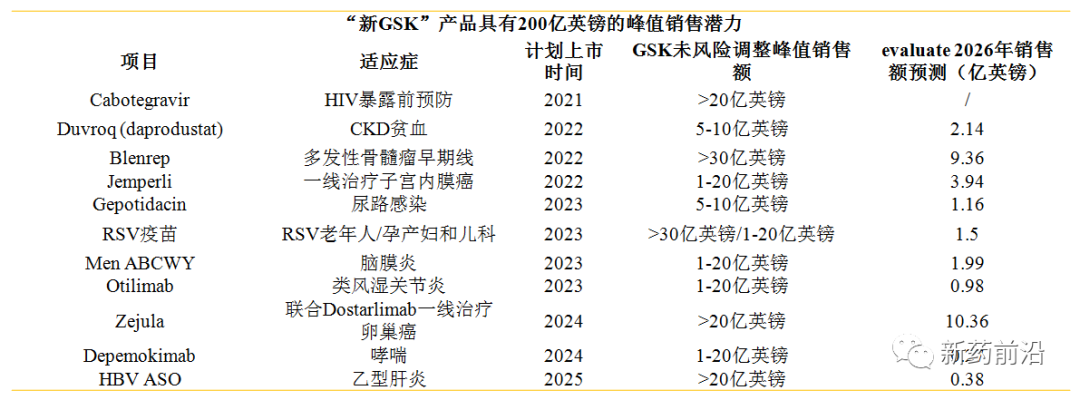

在GSK现有的研发管线中,艾玛·沃尔姆斯利表示其晚期项目的潜在销售额峰值为200亿英镑(280亿美元)。其中包括长效HIV药物cabotegravir,正在FDA滚动提交用于HIV暴露前预防;在日本已获批的贫血药物Duvroq;多发性骨髓瘤抗体-药物偶联物Blenrep;以及PAPR抑制剂Zejula和PD-1抑制剂Jemperli在卵巢癌应用的潜在组合等。

然而一些晚期项目距离产生收益仍然很遥远,且充满不确定性。而且GSK的数据并未经过风险调整,而Evaluate Pharma经过风险调整后的预测要小得多。

其中几个项目还存在严重的担忧,而且风险更大。例如,多发性骨髓瘤抗体药物偶联物(ADC)Blenrep的毒性使得将其转移到更早线使用似乎并不乐观。Jemperli作为美国上市的第七个抗PD-(L)1单抗,与同类产品几乎没有差异化,也将成为获得商业成功的主要障碍。而且,虽然RSV疫苗被视为GSK最具潜力的项目之一,但过去的失败意味着前景充满着不确定性。

自2017年初首次担任最高职位以来四年里,艾玛·沃尔姆斯利一直致力于改造GSK,但有几个项目未能按其计划进行。最值得注意的是,GSK与赛诺菲在COVID-19疫苗上的合作尚未产生疗效数据。GSK与在生物技术公司CureVac的第一代mRNA候选药物报告对任何严重程度COVID-19的疗效仅为47%之后,2家公司的第二项合作也受到了质疑。

与此同时,GSK以51亿美元收购Tesaro获得核心产品PARP抑制剂Zejula,仍远远落后于竞争对手阿斯利康/默沙东的Lynparza。今年年初,GSK与默克合作的bintrafusp alfa在非小细胞肺癌研究中未能超过Keytruda,该公司的肿瘤学雄心遭遇了重大挫折。

同为英国公司,GSK与阿斯利康近年发展差距越拉越大,后者在肿瘤学领域凭借重磅抗癌药物Lynparza和肺癌药物Tagrisso等取得了巨大成功。

GSK的表现不佳引起了针对首席执行官的批评。据报道,激进投资者激进的对冲基金埃利奥特管理公司(Elliott Management)已联系了许多GSK股东,争取支持将艾玛·沃尔姆斯利赶下台,并将公司进一步拆分为制药和疫苗部门。

艾玛·沃尔姆斯利称自己为“变革推动者”,她说:“我一直在努力领导和推动向更加注重绩效的公司转变,我们对未来的愿景证明了这一点。我的重点是坚定地带领公司完成这次转型,通过成功的拆分为GSK提供发展动力。”

不论是基于公司自身发展,还是外部压力,GSK似乎都到了作出改变的时候了。

拆分剥离日益常态化

制药巨头通过拆分或者剥离非核心资产,已成为其聚焦核心业务,提高盈利的主要手段。随着公司规模的扩大或者大型并购,拆分剥离已在制药行业日益常态化。

1

默沙东

值得关注的是,不久前的6月3日,默沙东正式将其女性健康、传统产品和生物仿制药特许经营权剥离,新拆分公司名为欧加农(Organon),这些特许经营权去年的销售额总计为65.3亿美元。新公司于当天在纽约证券交易所上市。

即使没有大型制药公司的保护,欧加农的名字也带有自己的光环效应。最初的欧加农于1923年在荷兰成立,是避孕和生育解决方案的先驱,直到2007年被先灵葆雅收购,后来与默沙东合并。较高的品牌知名度将使新公司的商业努力变得更加容易。

默沙东拆分后,默沙东将继续向成为领先的研发型生物制药公司迈进,主要专注于目前的增长支柱产品领域:肿瘤、疫苗、医院产品、动物保健。而拆分出来的欧加农将在妇女健康、过专利品牌和生物类似药领域发掘潜力,特别是生育和避孕领域,追求全球领导地位和可持续增长。

2

辉瑞

更早的是,辉瑞于2019年拆分仿制药部门普强(Upjohn),与迈兰合并成立新公司Viatris。

由于剥离其仿制药业务普强,辉瑞在全球制药行业的销售额排名从2019年第3位跌至2020年的第8位。随着2020年与合作伙伴BioNTech成功开发并推出了第一种COVID-19疫苗,辉瑞业绩将会大幅提升,该公司最近将2021年的预计销售额调整为594亿至614亿美元,远高于2020年419亿美元;其中,辉瑞预计今年的COVID-19疫苗销售额将达到150亿美元左右。

但随着Viatris仿制药业务合并,以及此前与GSK消费者业务合并,辉瑞计划将其mRNA经验用于未来的发现。

3

艾伯维

据悉,艾伯维正在就出售约50亿美元的女性药物组合进行谈判。该药物组合通过艾伯维2020年以630亿美元收购肉毒杆菌生产商艾尔健(Allergan)获得。

通过出售女性健康资产,艾伯维希望能以此偿还收购艾尔建带来的数十亿美元的债务。此外,出售非必要药物资产也将为艾伯维腾出必要的资金,使其可以专注于新的药物产品开发,在全球药王修美乐专利期到来之前,找到新的利润增长点。

4

武田

2019年1月8日,武田制药以620亿美元完成对夏尔的收购。从此,武田在剥离战略上保持了强劲势头,计划出售价值100亿美元的非核心资产以偿还债务。自2019年1月以来已经宣布了12笔交易,总价值约129亿美元,已超过其100亿美元非核心资产剥离目标。

与此同时,武田也在加强其五个核心业务领域:胃肠病学(GI),罕见病,血浆衍生疗法,肿瘤学和神经科学。武田还不断通过授权许可加强核心领域的实力。

与此同时,大药企也在加上企业并购和项目交易。

普华永道近期发布的数据显示,生物制药和医疗器械行业在2021年上半年完成了201笔交易,是去年同期生命科学领域并购交易数量的两倍。今年上半年交易的价值也比2020年同期增长了410%,达到1233亿美元。

小结

在医药行业,跨国制药企业近期频频通过企业拆分,剥离非核心业务,通过专注于核心业务的发展,可大大提升内部资源的配置效率,提高专注于核心创新药物研发效率,进而提高公司的盈利水平。最终,制药企业不仅能够在资本市场获得更高估值,还能集中力量在细分领域做到更灵活和更强。

与此同时,与公司战略契合度不高的业务拆分成独立公司可以焕发该部分业务的活力,从而获得更大收益。

总之,跨国制药企业的业务拆分剥离是其战略方向的调整和纠偏,壮大核心领域才能保证其持续增长的动力。

新药前沿

四川省医药保化品质量管理协会党支部召

按照省市场监督管理局社会组织联合..关于举办2026年度四川省药品生产企业质

各药品生产企业: 2026年是我国..四川省医药保化品质量管理协会召开第七

2025年12月17日,四川省医药保化品..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..