对于城镇公立医院用药总体市场而言,笔者认为不大可能出现5%以上幅度的降幅,但“药占比”等控费限方政策会在短期内影响市场的组成。一些立足于市场需求、价格有竞争力或者临床不可替代的品种,未来依然将保持较快速度的增长;但是,另一些领域则将存在一些担忧,其中有6类药物可能受到政策的影响最为明显,分别是——注射剂品种、辅助性用药、慢病用药、抗生素、免疫抑制剂和高价原研药。

1、注射剂品种

合理用药其中非常重要的一点是:口服能满足临床需求就不选择注射给药,如果肌注能满足要求就不选择静滴。然而,一些医疗机构因为种种原因注射剂滥用非常严重。近年来,一些领域注射剂增速太快,市场份额已经大大超过口服用药,其中的代表无疑是中药注射剂和质子泵抑制剂类注射剂。

中药注射剂:寒冬已经到来

中药注射剂主要应用在心脑血管、呼吸和肿瘤领域。根据南方所城市样本医院中药数据库,2015年最畅销的TOP10品种,除百令胶囊外其余品种均属于中药注射剂。另一个有趣的数字是,2015年样本医院中成药销售超过10万元的2400个品种中,尽管只有88个是注射剂品种,但这些品种所占的市场份额却超过34%。

不过我们也看到,中药注射剂已经受到了较为明显的限制,其所占市场份额较2014年降低近2%;从TOP20来看,2014年仅有1个口服品种,但2015年金水宝胶囊、复方丹参滴丸和脑心通胶囊均入围;2015年位居TOP10的9个注射剂品种中,居然有4个出现了负增长,曾在2014年位居前列的注射用红花黄色素、疏血通注射液等直接就跌出了前十。

观点

虽然样本医院数据库由于采样的问题,部分品种并不能准确反映其在城市公立医院的表现,但如此多品种的销量降低告诉我们:中药注射液的寒冬来了。

其实,这几年中药注射液的推广已经明显有下沉趋势。但是,在县级医院,中药注射剂的份额已经不低,再增长的空间并不大,未来基药目录品种可能会有更多的机会。

另一类主要在城市公立医院推广的高端注射液,虽然其物质基础明确、安全性风险较小,但过高的定价还是会对其市场增长带来影响,这些品种未来都将面对量价选择。

PPI类注射剂:

增长难以为继

与中药注射剂不同,化药注射剂并不存在较大范围的滥用问题,但个别领域依然不容忽视,其中的代表是质子泵抑制剂类(PPI类)注射剂。

以奥美拉唑为代表的质子泵抑制剂无疑是消化领域最大的用药类别,该类药物对胃和十二指肠溃疡、GERD、胃出血等消化领域常见病都有不错的疗效。

对于多数疾病患者,尤其是慢性患者,口服给药无疑是最合适的给药方案。但是,临床上注射用PPI使用实际非常广泛。

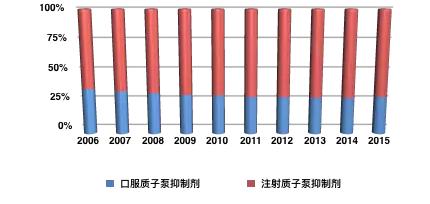

图1:PPI类近十年样本医院口服剂和注射剂占比

根据PDB数据库,2006年PPI类药物的口服用药金额占比还有37%,但此后数年注射用药的使用太过普遍,尤其是临床上颇具争议的PPI预防用药大行其道,导致尽管口服PPI的增速高于行业总体增速,但份额依然连年走低,2013年和2014年就已降低到29%,但2015年份额有所回升。根据PDB数据,2015年几个最畅销的注射用PPI表现都不如往年,其中最畅销的注射用兰索拉唑同比仅增长1.6%。

观点

根据南方所的城市公立数据库,尽管PPI类药物仅有6个品种,但有3个品种销量都位居2014年TOP20,其中注射制剂无疑“贡献”巨大。随着包括药占比、限制输液等各项控费合理用药政策逐步落地,PPI注射剂的增长应该难以为继。

另一方面,上市较晚的埃索美拉唑和雷贝拉唑注射剂应该会有一些增长,口服用药则应抓住机会进行替代。

2、辅助性用药

2015年下半年起,全国各地多个辅助性用药的限制政策陆续出台,这里的辅助性用药概念主要指那些非治疗性且价格高、用量大的药物。因此,我们很容易就能看到,这一政策表面上是针对药品不合理使用,实质还是为了解决医保资金缺口、医疗费用过快上涨的问题。

根据北京的21种、苏州的60种、安徽的50种和云南的122种药物名单,我们发现,除了中药注射剂,在心脑血管和神经领域大量使用的一些神经血管保护和损伤修复药物也名列其中,其中的代表是神经节苷酯、前列地尔、磷酸肌酸和奥拉西坦。

以神经节苷脂为代表的神经血管保护剂对于一些疾病而言是非常重要的治疗药物,但这类药物在不少疾病都存在滥用问题。根据PDB数据库,神经节苷酯、前列地尔、磷酸肌酸和奥拉西坦4个品种在2014年销售额都位居所有药物前十,就现有的临床证据和指南共识来看,部分品种取得如此大的销量其实还缺乏支持。

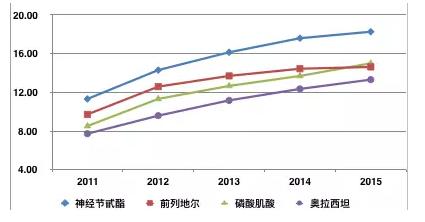

图2:“辅助药物”近五年样本医院增长趋势(亿元)

根据PDB数据,2015年神经节苷酯、前列地尔、磷酸肌酸和奥拉西坦这4个品种的销售增长都有所放缓,不过这一趋势和行业总体趋势接近,也就是说仅从截至2015年第三季度的数据来看,辅助药物的影响并不明显。但是,考虑到医院端巨大的控费压力,今明两年辅助药物将受到更严酷的挑战。

观点

未来,“药占比”等政策无疑将严重挤压这些被贴上“辅助药物”标签的产品,如果不能获得新的临床证据或进入更多更权威的临床指南,那么降价或者限方将难以避免。

“超适应症”将被严格限制,未来辅助用药在超适应症领域的销量会有所下降,进入各地的“超药品说明书用药目录”对于部分辅助性用药而言非常重要。

3、慢病用药

医保“压力山大”

很长时间以来,医保报销都是倾向于病情更为急重的住院患者,然而不少慢病患者更需要医保的支持。一方面,慢病往往需要长期甚至终身治疗;另一方面,慢病往往是一些急重病的诱因,对于慢病的不规范治疗将导致疾病又慢病向严重并发症或继发性疾病转变。

一些医保资金较为充裕的地区为了让当地慢病患者得到更好的治疗,陆续推出了当地的慢性病门诊医保报销细则。然而目前国内包括高血压、糖尿病在内的慢病发病率已经很高,尤其是那些慢性病门诊医保报销的地区,由于经济水平更高、慢病更为严重,日益增加的慢病报销人群让医保机构苦不堪言。

鉴于大部分地区社区医疗还有待发展,因此慢性病门诊在多数地区仍然依赖城市公立医院。而由于慢性病医疗疾病基本只产生药费,因此,在控制“药占比”的背景下,慢性病用药的控费压力不小。

高血压和糖尿病两大领域

慢病医疗目前覆盖人群最多的是高血压人群和糖尿病人群,因此针对这两类疾病的治疗药物的城市公立医院市场将受到一定的影响。

在高血压领域,中成药的使用非常普遍,但部分医生还是更关注血压等西医指标,故尽管不少中成药在症状改善、危险因素控制等方面有不少亮点,但在控费的背景下,部分中成药依然有一定的隐忧。根据南方所数据库,2011~2014年心血管中成药始终保持较快增长速度,而2015年出现了负增长。

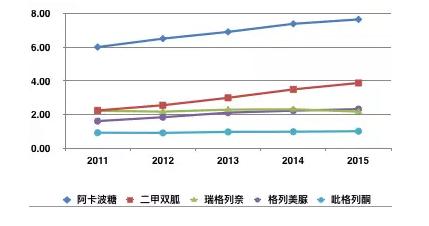

图3:心血管中成药近五年样本医院销售趋势(亿元)

相比于高血压用药,糖尿病用药依然是化药为主。尽管糖尿病用药市场保持了增长态势,但增速下降明显。根据PDB数据,2015年糖尿病用药市场同比增长8%,增速下降明显。其中主要的增量来源于新型口服降糖药和新型胰岛素,传统的五大糖尿病用药多增长乏力,阿卡波糖、瑞格列奈、格列美脲和吡格列酮同比增长都不超过4%,仅有二甲双胍保持快速增长。

图4:糖尿病用药近五年样本医院销售趋势(亿元)

观点

由于慢病用药市场是刚性需求,“药占比”的影响更多的是使市场向基层医疗市场流动。在此背景下,慢病用药企业可以加快基层布局。

考虑到未来几年国家对于医疗保障的投入增幅将逐步降低,慢病门诊将受到更严格的控制,在医院市场受到控制的情况下,一些价格较高的品牌药可利用产品在患者层面的美誉度,加快在OTC、互联网医疗等领域布局,吸引那些对于药品选择有更高要求的慢病患者群。

4、全身用抗感染类

在“限抗令”的影响下,抗生素滥用现象已经明显缓解,但全身用抗感染类药物依然是城市公立医院化学药的最大类别,份额超过21%。因此,在“药占比”的压力下,全身用抗感染药依然将面临限制影响。

图5:全身抗感染用药近五年样本医院销售趋势(亿元)

根据PDB数据库,从2014年起,全身抗感染用药市场走出了连续3年的负增长,2014年增幅接近10%,2015年同比增长4%。从类别来看,头孢类、喹诺酮类、青霉素类和大环内酯类等传统细菌性抗菌药市场平稳,但抗真菌类和碳青霉烯等新型内酰胺类药物仍然保持较快增长速度。美罗培南、亚胺培南西司他丁钠、比阿培南、伏立康唑和卡泊芬净等品种在市场规模较大的情况下增速依然迅猛。但是,考虑到这些品种都是定位于城市医院市场,“药占比”政策对于这些品种的影响将较为明显。

观点

抗感染药是为数不多的“双限”类别,既有临床原因又有经济原因。在“限抗令”和“药占比”双重政策的作用下,全身用抗感染药的市场难言乐观。

5、免疫调节剂

与抗生素类似,免疫调节剂也被认为是临床滥用较为严重的类别。免疫调节剂普遍金额较贵,因此其滥用无疑占用了大量的医疗资源。在免疫调节剂中,尤以免疫刺激剂更受关注。

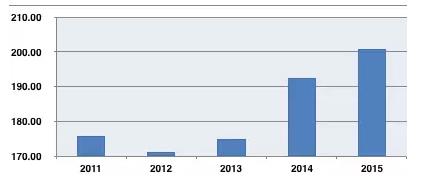

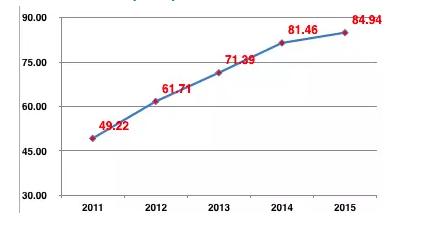

图6:免疫刺激剂近五年样本医院销售趋势(亿元)

根据PDB数据,2015年免疫刺激剂样本医院销售额达到85亿元,近五年复合增长率达到19%。随着控费等政策的实施,免疫调节剂的增速已有所下降,2015年同比增速为4.3%。最畅销的免疫调节剂药物中,胸腺五肽、香菇多糖、匹多莫德等都出现了销量下降,但胸腺肽α1等品种依然保持较快增长速度。

观点

胸腺肽类制剂不仅广泛用于癌症、病毒性肝炎和手术等需要免疫刺激剂的疾病,还用于疱疹、病毒性感冒、哮喘等疾病,不少疾病是超适应症临床应用,甚至有一些疾病使用免疫刺激剂本来就不合理。

随着“药占比”等政策的逐步落地,免疫刺激剂的限制必将逐步严格,各科室全面开花的推广模式将难以为继。而在核心科室,医生也将更关注免疫刺激剂的效果、安全性和性价比,优势产品才能在获得机会。

6、高价原研药

在国外,仿制药的价格和专利品牌药差别不大,一般仿制药的定价是专利药的50%~70%;但在中国,绝大部分仿制药的价格显然远低于原研药。因此,在控费的背景下,不少地区都在推进通过仿制药替换原研药的方式降低医疗开支和医保费用,尤其是那些原研药价格相对较高、市场份额较大的品种,那些新获批仿制药的原研药也会面临同样的挑战。

不过,作为仿制药,相比于价格,质量也是非常重要的影响因素。临床医生对国内仿制药的认同度不高,不久前“黛力新”首仿药严重质量问题,更是进一步打击了医生和患者的信心,仿制药的生产管理和质量提升迫在眉睫。

短期内,一致性评价对国内仿制药企业无疑是个重压;但从长远看,只有产品质量真正接近或达到原研药水平,才能真正让医患放心地选择仿制药。

临床使用金额巨大的品种替换意愿强烈

案例:氯吡格雷(原研药“波立维”)

氯吡格雷是目前最畅销的药物之一。根据PDB数据库,2015年氯吡格雷样本医院销售额达到17.41亿元,同比增长8.9%。

氯吡格雷的原研药是赛诺菲的波立维,该药于2001年在中国上市,其首仿药信立泰的泰嘉也于同期上市。在2012年前,由于行政保护政策,国内仅有两家氯吡格雷生产企业;但随着2012年乐普药业的新帅克获批,仿制药将在未来数年内陆续获批。

根据米内网招投标数据库,国产的氯吡格雷价格普遍为原研药的40%~50%。考虑到产品的用药市场规模,医院将会有很大的意愿用仿制药进行替代。

除了氯吡格雷,阿卡波糖、丙泊酚、阿托伐他汀、恩替卡韦等临床使用金额巨大的品种也有很大的仿制药替换需求。

“重磅炸弹”专利到期带来仿制机会

案例:伊马替尼(原研药“格列卫”)

随着重磅炸弹品种的专利逐步到期,国内一些销量巨大的品种的仿制药陆续上市,仿制药已经在蚕食一部分原研药的市场份额。

伊马替尼是诺华的抗肿瘤靶向药,该药适用于慢粒、胃间质瘤等一系列肿瘤疾病,原研药格列卫于2002年获批进入中国。该药对一些恶性肿瘤的卓越效果给患者生存率实现了提升,但在中国高昂的价格依然限制了药品的使用。

伊马替尼专利到期后,2013年豪森和正大天晴获得了伊马替尼仿制药的生产资格,此后石药中奇也获得了生产批件。根据米内网招投标数据库,3个国内仿制药的定价均不到原研药的10%。如此高的价差,在“药占比”政策的影响下,仿制药无疑更增加了竞争机会。

图7:2014~2015年伊马替尼样本医院销售及企业占比情况(粒,每100mg)

根据PDB数据库,从2014年一季度到2015年四季度销售数量来看,格列卫销量基本平稳;但仿制药则处于快速增长,份额已从5.8%提升到51.5%。

埃索美拉唑、卡培他滨等重磅产品的仿制药也陆续获批。卡培他滨仿制药已经在2016年的招投标市场严重冲击了原研药市场。至于埃索美拉唑,其较高的价格使其在经济性上与原研药并无优势。

四川省医药保化品质量管理协会党支部开

为庆祝中国共产党成立104周年,持..四川省医药保化品质量管理协会党支部召

四川省医药保化品质量管理协会党支..认真落实巡视组反馈意见,进一步规范协

按照四川省市场监督管理局党组巡视..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..关于召开会长办公会的通知

各会长、副会长单位: 根据四川..四川省医药保化品质量管理协会组织召开

2025版《中国药典》将于2025年10月..四川省医药保化品质量管理协会召开第七

四川省医药保化品质量管理协会第七..“两新联万家,党建助振兴”甘孜行活动

为深入贯彻落实省委两新工委、省市..关于收取2025年度会费的通知

各会员单位: 在过去的一年里,..四川省应对新型冠状病毒肺炎疫情应急指

四川省应对新型冠状病毒肺炎疫情应..四川省应对新型冠状病毒肺炎疫情应急指

四川省应对新型冠状病毒肺炎疫情应..