2023年的特殊性,在于后疫情时代与宏观经济环境变化交织,全球医械巨头们面对前所未有的挑战。这也带动了全球医械榜单的巨变。

2015年,美敦力超越强生,成为了全球最大的医疗器械公司。随后的7年里,美敦力稳坐第一宝座。

但在2023上半财年,情况变了。

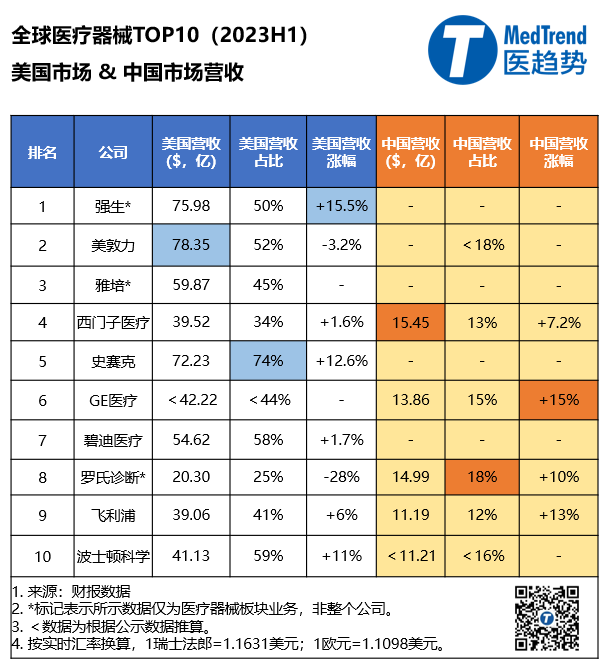

强生凭借+10%的增长,超越雅培、美敦力,重回全球医械第一的位置。

美敦力财年区间不同,在其2023上半财年区间里,新冠疫情影响较大,四大业务全线下滑。

史赛克、GE医疗则分别通过+12%以及+8%的高增长,各自向上跃升1位,分列第5、第6。

新冠检测的需求的急剧消失,直观地呈现在雅培、西门子医疗、碧迪医疗、罗氏诊断的财务数据之上。曾经通过新冠检测获得的营收越多,如今的业绩增长压力就越大。

飞利浦与波士顿科学业绩增长也相对亮眼,分别+9%、+12%,稳定在第9、第10。

与此同时,中国市场的重要性凸显,加码投资、创新合作,比比皆是。更重要的是,有四家企业直接披露了中国数据。在这些跨国企业中,西门子医疗占据中国医械榜首位置。

01

强生第一,GE医疗跃升

2023上半财年,医械TOP10的业绩中,保持增长的有五家——强生、史赛克、GE医疗、飞利浦、波士顿科学。

强生集团有三大业务——制药、医械、消费者健康。近年来,强生集团持续向医疗领域聚焦。今年5月,强生分拆的消费者健康全资子公司Kenvue正式登陆纽交所。

2023上半年,相较于强生制药+3.7%的增长,强生医疗科技(强生医械的品牌名称)显然更为出色,营收同比+10.1%至152.69亿美元,在强生集团总营收中占比30%。

强生也借此以强势增长超越美敦力和雅培,一跃成为全球医械领域第一。

▲强生医疗科技的细分业务领域(来源:财报)

具体来看,强生医疗科技主营四大业务——外科手术、骨科、介入解决方案、眼科,分别占据强生医疗科技总营收的33%、30%、20%、17%。

其中,

外科手术、骨科、眼科三大业务增长保持在3%-4%。骨科的膝关节业务在国际市场上营收-5.1%,强生财报表示受到中国带量采购的影响;眼科的手术业务则在美国市场上呈现下滑(-3.5%)。其他细分业务在各大市场保持增长。

今年3月6日,据外媒报道,强生集团内部传出将对骨科业务进行全球重组——将运动医学产品与创伤和四肢业务重组,还将在全球裁员至少1000人。3月9日,强生医疗宣布对其手术机器人业务进行裁员,影响超350人。

介入解决方案营收则+45.8%,一骑绝尘。除了靠原有业务高增长(如电生理营收+16.2%)外,并购是介入解决方案超高增长的一大因素。2022年11月,强生166亿美元收购人工心脏制造商Abiomed,以巩固其心血管设备业务。在2023上半年财报中,Abiomed作为介入解决方案的单独业务列出,贡献了6.55亿美元的营收。

史赛克在2023上半财年营收97.74亿美元,同比+11.5%。近3年来,史赛克的排名持续上升,2020年排第9,2021年第8,2022年第6,2023年上半年跻身第5。

史赛克主营两大板块——手术和神经技术业务、骨科和脊椎业务,各占总营收的57%、43%。

其中,

手术和神经技术营收55.50亿美元,同比+11.6%。除了神经血管业务下滑2%之外,其他四大细分业务(医疗器械、仪器、内窥镜、神经颅脊)均保持9%以上的增长,医疗器械(Medical)以+21.7%的高增长成为强力驱动。2023年Q1开始,史赛克将其Other MedSurg和神经技术整合到内窥镜业务中。

骨科和脊柱营收同比+11.3%,所有细分业务均保持正向增长。膝关节、髋关节、创伤与四肢都保持双位数高增长。

GE医疗在今年1月4日正式完成从GE医疗的拆分计划,作为一家独立公司在纳斯达克股票交易所上市。迎来新生的GE医疗在上半年也交出了漂亮的业绩报表,营收95.24亿美元,同比+7.9%。增长使得GE医疗超越碧迪医疗、史赛克,跃居全球医械TOP5。

具体来看,GE医疗主营四大业务——影像、超声、生命关爱、药物诊断,分别占据GE医疗总营收的54%、18%、16%、12%。

GE医疗的四大业务均保持增长。其中,包括对比剂和放射性药物,以及加强影像诊断在内的药物诊断业务,增速最高(+17%);超声业务增速最低(+4%)。

飞利浦医疗业务(仅考虑诊断治疗和互联关护业务)营收66.73亿欧元(74.06亿美元),同比+9.1%。仍然排位第9。

飞利浦医疗的两大业务——诊断与治疗、互联关护分别占比飞利浦医疗业务营收的62%、38%。

其中,

诊断和治疗业务营收+12.3%。得益于供应链的持续改善,超声和图像引导治疗的两位数增长,以及诊断成像的中位数增长;北美、西欧和中国的贡献强劲;上半年包括7700万欧元的重组成本,主要与裁员有关。

备受关注的互联关护同比+4.3%。主要受监测业务两位数增长的推动,睡眠和呼吸护理业务营收下滑;中国市场增长强劲;上半年包括5.75亿欧元的拨备,用于解决美国与Respironics呼吸机召回相关的经济损失集体诉讼,1.06亿欧元的Respironics呼吸机现场行动运行修复成本,4700万欧元的互联关护质量行动相关费用,以及3100万欧元的重组成本,主要与裁员有关。

波士顿科学上半年营收69.88亿美元,同比+12%。排名第10。

波士顿科学主营两大业务——心血管业务、医疗手术业务分别占公司总营收的62%、38%。

除了神经调节(营收4.78亿美元)同比+7%外,其他所有细分业务均保持双位数增长。

心血管业务中的心脏病学(包含了节律管理、介入心脏病、电生理和左心耳封堵器业务)营收占比最大同时增速最高,同比+13%至33.10亿美元。

02

新冠检测需求“消失”,拉低四大TOP医械业绩

新冠检测需求下滑的这把刀,终于还是落下来了,生疼。

雅培、西门子医疗、碧迪医疗、罗氏诊断这四家,如果排除新冠相关产品的影响,那个个都是业绩好手;但算上新冠相关的业绩,整体的业绩下滑成为无可避免的事实。

雅培是一家多元化业务的公司,业务包括医疗设备、诊断、营养、成熟药物。本篇仅以雅培医疗设备、诊断业务营收总和(占雅培总营收67%),作为雅培医械业务营收排名依据。

2023H1财年,雅培医械业务营收下滑22%至132亿美元,排名下滑1位至第3。

雅培医械的两大业务——医疗设备、诊断业务分别占雅培医械营收的62%、38%。

其中,

医疗设备业务在诊断营收大跳水的情况下,一跃成为雅培第一大业务。营收同比+11%至81.95亿美元。旗下7个细分板块——节律管理、电生理、心衰、心血管、结构性心脏病、神经调节、糖尿病领域,均保持增长。糖尿病业务增长最高(+18.1%),主要由Freestyle Libre连续血糖监测仪的高增长所驱动。

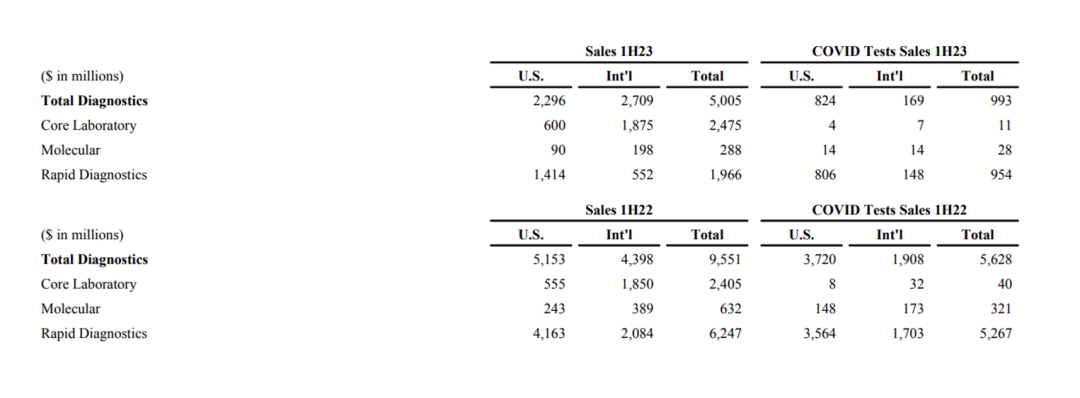

诊断业务同比-48%至50.05亿美元。2022年同期,诊断营收95.51亿美元。对应在细分业务上,除了实验室诊断业务基本保持不变外,与新冠相关的分子诊断、快速诊断业务均大幅下滑。

▲雅培诊断业绩数据(来源:财报截图)

西门子医疗2023上半财年总营收104.23亿欧元(115.67亿美元),同比-1.0%。排位不变,第4。

西门子医疗旗下四大业务——影像、诊断、瓦里安、临床治疗,营收分别占总营收的54%、21%、16%、9%。

其中,影像、瓦里安、先进治疗业务营收增长强劲,涨幅在9%-14%。

但第二大业务——诊断业务同比-30.7%至22.28亿欧元。新冠快速抗原检测销售的收入为6700万欧元,2022财年同期则为10.07亿欧元。

在细分市场层面,西门子医疗将诊断部门的预计收入增长由-21%至-19%调整至-26%至-23%之间。也就是说,诊断业务的下滑趋势比2022年年报中的预计更为悲观一些。

碧迪医疗2023上半财年总营收94.07亿美元,同比-0.6%,保持第5。

碧迪医疗旗下三大业务——医疗部门、生命科学、介入部门,营收分别占总营收的48%、27%、25%。

其中,

医疗部门营收45.15亿美元,同比+5.6%。旗下药物管理解决方案(+16.1%)、制药系统营收(+8.8%)驱动快速增长,体量最大的药物输送解决方案营收下滑-1.7%至21.09亿美元。

生命科学同比-13.2%。受新冠检测需求极具下滑的影响,综合诊断解决方案业务营收-19.8%至18.41亿美元;生物科学业务同比+9.3%。

介入部门同比+4.0%。旗下外科手术、外周干预、泌尿外科和重症监护均保持增长。

罗氏诊断也是受新冠检测业绩消失影响的“重灾区”。新冠检测相关业绩从去年同期的31亿瑞士法郎降至4亿瑞士法郎。2023上半年销售额为70.98亿瑞士法郎(约82.56亿美元),同比-29%。排名不变,第8。

罗氏诊断旗下五大业务——中心实验室、分子诊断、糖尿病管理、病理诊断、POC诊断,营收分别占罗氏诊断营收的55%、16%、10%、10%、9%。

中心实验室(55%):营收39.35亿瑞郎,同比+10%。免疫诊断产品增长了11%,受益于心脏和肿瘤检测的增长;临床化学业务增长了10%。

病理诊断(10%):+12%。受益于由于高级染色业务和伴随诊断业务的增长。

糖尿病管理(10%):营收7.32亿瑞郎,-5%。由于患者转向连续血糖监测系统,欧洲主要市场的血糖监测市场持续萎缩。

分子诊断和POC诊断与新冠检测密切相关。其中,分子诊断营收11.18亿瑞郎,同比-40%

POC诊断营收6.35亿美元,同比-74%。去年同期营收26.09亿美元。主要依赖快速抗原检测试剂盒的销量。

特别说一下美敦力。需要强调的是,美敦力的财年与大众财年不同。2023上半年财年区间为2022年4月30日到2022年10月28日,是新冠影响比较大的时期。

因此,美敦力在2023上半财年,总营收149.55亿美元,同比-5.6%。这也导致美敦力业绩不敌强生的高增长,走下“铁王座”,位居第2。

美敦力表示,业绩下滑的主要影响因素有三个:汇率、手术量恢复缓慢、持续的供应挑战。

美敦力旗下四大业务——心血管、手术外科、神经科学、糖尿病,营收分别占公司总营收的37%、27%、29%、7%。

四大业务全线下滑。

手术外科业务下滑最为显著,同比-11.9%至40.71亿美元。与新冠相关的呼吸、胃肠道和肾脏业务下滑15.0%;创新外科业务下滑10.3%,而在2022年,创新外科业务是手术外科业绩上涨的主力。

心血管业务同比-4.0%;神经科学同比-0.9%;糖尿病业务同比-5.1%。

03

更多披露的中国市场数据

区域市场上,中国越来越多的被重视。

财报上的表现,在于中国数据的直接披露。

根据统计,西门子医疗、GE医疗、罗氏诊断、飞利浦四家直接披露了中国市场数据,中国市场份额在12%-18%不等。

中国市场营收最高的是西门子医疗,13.92亿欧元(15.45亿美元)。

2022年10月,即西门子医疗2023财年之初,西门子医疗官宣将原亚太区市场拆分委婉两部分——中国区、除中国以外的亚太区(含日本)。这一变动体现在其半年报上。

西门子医疗2023年5月,在中国市场上,宣布追加投资超10亿元,在深圳市南山区建设全新高端医疗设备研发制造基地;2023年6月初,西门子医疗总投资近30亿元的上海诊断试剂基地在正式投产。

中国市场营收占比最高的是罗氏诊断,18%。从业绩来看,2023上半财年,新冠检测需求的减少影响了除中国区以外的所有区域的业绩。中国营收12.89亿瑞郎(14.99亿美元),同比+10%,主要由免疫检测业务增长所驱动。

在中国市场,罗氏诊断的本土化在持续推进:2022年2月,罗氏诊断与长春赛诺迈德合作,共同推出为中国市场量身定制的全新RS600自动化流水线。RS600适配罗氏诊断cobas系列分析仪,包括生化、免疫、血凝等模块提升检测效率。

此外,罗氏诊断还与菲鹏、热景、仁迈、东方基因等国产IVD企业建立了合作关系。

中国市场营收增幅最高的是GE医疗,营收同比+15%。

GE医疗在独立上市后,将GE医疗中国作为一个单独区域市场,直接向全球CEO汇报。2023上半年,GE医疗中国营收13.86亿美元。

▲独立之后,GE医疗全球市场区域

GE医疗持续加码中国市场,

今年2月,国药集团国药控股旗下中国医疗器械有限公司与GE医疗中国签署协议,在中国成立医疗设备合资公司。

4月,GE医疗中国与北京市政府正式签署战略合作备忘录,共同明确了在京加大创新研发和供应链投入、推动国产医械供应链技术转化等四大领域合作。

5月,GE医疗中国精准医疗产业化基地项目正式在成都奠基,是其近几年在中国西部新增布局的首个精准医疗产业化基地项目。

在区域数据的展示上,飞利浦提供了按国家计算的详细数据。中国成为被单独披露数据的国家之一(其他还有美国、荷兰、日本、德国)。

中国市场上,飞利浦正在经历重组。7月20日,飞利浦宣布大中华区监护事业群整合,将院内病人监护、急救关护、动态监测和诊断的销售及市场团队、临床培训及产品支持团队、深圳金科威的本土研发中心、以本土创新为方向的上游产品管理及卓越技术运营团队。

整合后的飞利浦大中华区监护事业群,将全力加速全球前沿创新落地中国,包括推进超高端监护产品、转运监护产品以及AED的本土化进程,加速远程心脏监测系统的新品上市等。

值得注意的是,飞利浦的主场——荷兰,在上半年营收大幅增长(+37%),以0.86亿欧元的微弱优势超越中国市场10.08亿欧元(11.19亿美元)的营收,成为飞利浦的第二大市场。

波士顿科学虽然没有披露中国市场数据,但在披露区域数据时,单独披露了新兴市场的数据。

波科表示将定期评估其新兴市场国家名单。2023年1月1日起,新兴市场包括除美国、西欧和中欧、日本、澳大利亚、新西兰和加拿大以外的所有国家。2023上半年,波科新兴市场营收11.21亿美元,同比+20%,占比16%。

对于中国市场,波士顿科学在2023年2月完成了对先瑞达最多不超过65%股份的部分要约,成为先瑞达的控股股东,当时的部分要约价格约5.23亿美元。先瑞达是港股18A为数不多实现盈利的创新械企之一。

7月,先瑞达与波士顿科学签署合作框架协议和服务框架协议,在国内开展交叉销售,扩张各自产品管线;在特定海外市场,波士顿科学拥有对选定的先瑞达部分产品的独家经销权。

碧迪医疗也正在努力加码中国市场。

7月19日,碧迪医疗在华首家数智化综合性——大中华区创新中心在浙江省杭州市拱墅区隆重开幕;碧迪医疗在江苏省无锡宜兴市新建的在华第三家工厂将于明年投产;碧迪医疗江苏省苏州工厂亦有新生产线在建计划中;2021财年至2025财年期间,碧迪医疗每年将在中国上市约20种创新产品。

2023下半财年,医械榜单依然存在极大的变数。

毕竟,强生仅仅领先美敦力3亿美元,排名在5-7的史赛克、GE医疗、碧迪医疗的营收在94-98亿美元的范围内厮杀,彼此都是强有力的竞争对手。

四川省医药保化品质量管理协会党支部召

按照省市场监督管理局社会组织联合..关于举办2026年度四川省药品生产企业质

各药品生产企业: 2026年是我国..四川省医药保化品质量管理协会召开第七

2025年12月17日,四川省医药保化品..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..