2022年全球CXO TOP10公司迎来不小变化,有新冠军诞生,也有新入榜者。赛默飞登顶TOP1,加重CXO业务投入;或遭并购之殇,LabCorp决定分拆并扩大原优势领域;低速增长的IQVIA,何时能登顶?进击的药明系,又PK掉一家……前十的CXO公司都有谁?他们在干什么?

当CXO从峰顶走向谷底,实际上是创新药发展的侧影,我们还应不应该有信心?

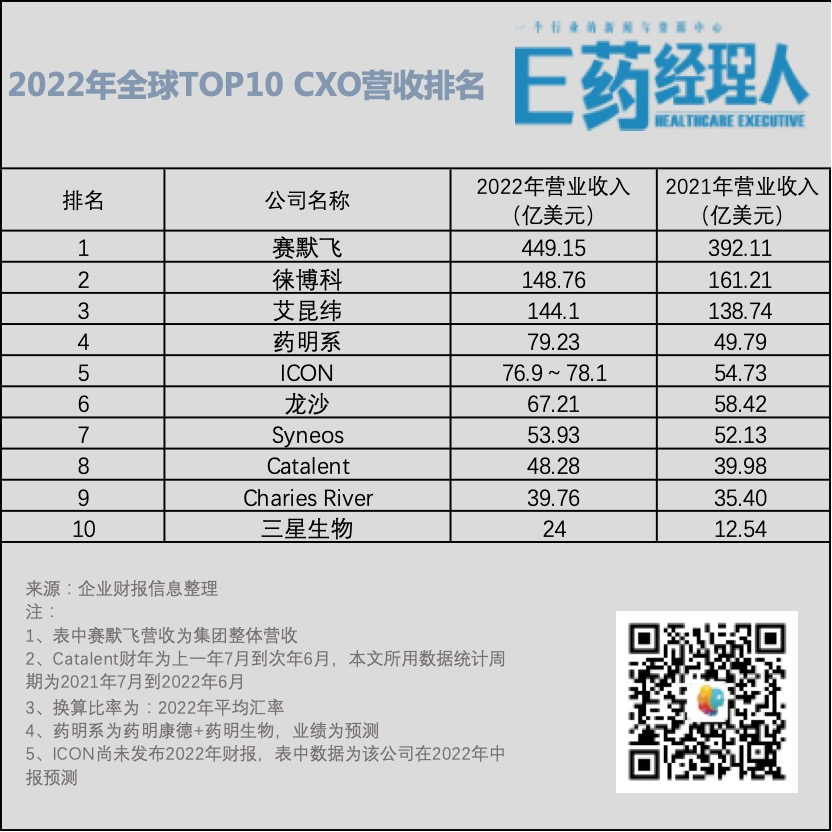

E药经理人统计了2022年全球TOP10 CXO公司的数据,通过分析最强CXO们的业绩以及扩张动向,来反映生物制药行业的变化。

相较2021年的榜单,TOP10公司在行业的并购整合以及分拆当中迎来了不小的变化。赛默飞收购PPD后持续增加CXO业务,2022年预计已经登顶CXO冠军宝座。IQVIA陷入低速增长轨道,与冠军宝座无缘;LabCorp决定分拆临床开发业务后,进一步扩大原优势领域。

而来自中国的药明系基本每年夺一城。2021年从第7名冲进第5名,超过了竞争对手Lonza(龙沙)和Syneos;2022年预计以微小差距略超ICON(与PRA合并后),成为全球第四大CXO公司。

另外,第十名将迎来一家韩国CDMO公司三星生物,这是变化的信号。这十家CXO公司中,CDMO公司或CDMO业务增速均远高于其他板块。

赛默飞登顶TOP1,加重CXO业务投入

不得不说,上游巨头扩展至下游是足够令竞争对手感受到压力的。2022年,赛默飞在争夺CXO冠军宝座的路上再进一步。

财报显示,赛默飞全年收入增长15%至449.2亿美元,其中实验室产品和生物制药服务225.11亿美元,收入占比首次超过50%,该部分业务同比增长超过了50%。

这主要受收购PPD以及赛默飞在全球范围内增加CXO业务(制药服务、生物生产和临床研究服务)所影响。要知道2021年实验室产品收入预估约10亿美元,这就意味着CXO业务占了主要的收入;如果其实验室产品按照公司平均年复合增长率计算,CXO业务收入预计在200多亿美元,并赶超LabCorp(徕博科)登顶CXO冠军宝座。

显而易见,CXO业务是赛默飞业务中极具战略意义的板块。从2017年并购CDMO公司Patheon进军CXO以来,其从提供生命科学仪器、耗材,拓展到生命科学服务,打通整个产业链布局的野心已经昭然。

2022年赛默飞已经基本完成了对PPD的收购整合(2021年4月收购),赛默飞表示,整合的第一年,PPD实现了出色的核心有机收入增长,并有望在第三年实现1.75亿美元的总协同效应。

不得不说,赛默飞抓住了风口。得益于近五年多来全球药物研发的高速增长,CXO迎来黄金期。五年间,赛默飞的CXO业务规模几乎每年都以中高速增长。

除了靠并购来扩展规模外,赛默飞也通过内部自建来扩大业务。比如赛默飞第四季度在美国开设了一个新的、先进的生物分析实验室,以支持临床研究业务和对加速药物开发的分析服务增长的需求。

成熟市场布局外,赛默飞还着重提升在高增长市场和新兴市场中的能力、规模和深度,比如第四季度,赛默飞在杭州开设一家新的生物制品生产工厂,以提供综合临床和商业原料药和药品能力。

对于2023年,赛默飞预计该公司收入将达到453亿美元,全年核心有机收入增长7%。

或遭并购之殇,

徕博科决定分拆并扩大原优势领域

并购是企业快速扩充规模的最佳路径,但并非易事,关键看后续的整合效果。

LabCorp(徕博科)是2022年为数不多业绩下滑的CXO公司。2022年,徕博科营收同比下滑了7.7%,至148.8亿美元。其中新冠的影响较大,但基础业务增长也相当乏力。

与赛默飞和IQVIA有所差别,在决定分拆临床开发业务后,2022年的徕博科似乎选择了另一个方向——实验室。

财报显示,在第四季度和全年,徕博科执行了其长期增长战略计划,开始整合其“Ascension医院系统”,加速与多家医院的合作和收购,新增员工近5000人,为全系统近百家医院提供实验室管理服务。据了解2021年其员工总数约为75500人。

另外,2022年决定分拆出的临床开发业务(将命名为 Fortrea),在满足某些惯例条件下,预计将于今年年中完成。而且今年1月,Tom Pike被宣布领导临床开发业务,并将在分拆完成后,成为 Fortrea的首席执行官兼董事会主席。

徕博科进入CXO领域比赛默飞要早一些,从2015年斥资61亿美元收购科文斯开始了对CRO的并购和整合。

徕博科的并购相对激进一些。2014年~2017年,三年间徕博科连续并购了科文斯、PAML和Chiltern,三者都是CRO行业的佼佼者,这使得他的CXO业务规模一下子成为了全球CXO公司之首,其也成为产业布局最全面的CXO公司。

不过并购这把双刃剑,徕博科体会到的“利”也只是暂时的,后续的整合才是关键。整合的效果综合反应在业绩的增长上。财报数据显示2016年~2018年徕博科营收增长率分别为8.5%、10.1%、9.3%,之后的2019年几乎没有增长。从2019年Q2至2022年Q2,临床开发业务的复合年增长率仅为8%。利润率上该板块的营业利润率仅为诊断业务的一半。

或许是没有达到理想的协同效应,徕博科在2022年决定换个方式——分拆Fortrea和加速医院的整合收购。而徕博科过往的优势领域正是以为药企研发提供中心实验室服务为核心,这一举措已经不言而喻。

低速增长的艾昆纬,

何时能登顶?

徕博科退位后,IQVIA(艾昆纬)能否顺利登顶一哥的位置?一直备受关注。在2022年的PK当中,IQVIA得到了一个否定的答案。

事实上,艾昆纬已经步入低速(低于10%)增长轨道。五年间,艾昆纬的年营收复合增长率约为8%。

在2021年的增长高基数下,2022年艾昆纬实现了一定的增长。财报显示,2022年艾昆纬实现了144.1亿美元收入,按固定汇率计算增长7.8%。

其中,R&DS(研发解决方案)占据半壁江山,收入为 79.21 亿美元,按固定汇率计算增长7.7%。主要受亚太地区、欧洲和非洲地区的临床服务数量相关增长所驱动,美洲地区下半年有所回升,全年下滑3.6%,上半年下滑幅度达到8%。从侧面可以看出,今年下半年美洲区域生物科技研发的情况较上半年有所回升。

作为第二大业务的TAS(技术与分析解决方案)增长最猛,收入按固定汇率计算增长8.7%至57.46亿美元。主要受美洲区的业务增长推动,该区增长接近13%,而亚太、欧洲、非洲均有所下降。

艾昆纬两大业务不同区域的表现,从侧面反映出,2022年美洲地区与亚太地区等所进行的研发阶段不甚相同,美洲地区更聚焦于对后期服务(比如商业化阶段)的需求,而亚太地区则是更偏向于早期的临床方面。

对于2023年,IQVIA调低了收入预期,全年收入按固定汇率计算增长 5.0%至 6.8%,至151.5亿美元至154亿美元。其中研发解决方案最为乐观,增长区间预计为10%至12%,这意味着IQVIA对于2023年药企的早期研发和临床感到更乐观。技术与分析解决方案居其次,增长预计在7%至 9%。IQVIA还表示,希望通过战略收购扩大投资组合。

药明系:开疆拓土后迎来变现

药明系攻城略地的速度让所有竞争对手都感觉到压力。2021年药明系从第7名冲进第5名,2023年他的目标是TOP3。

如果按照药明系目前披露的业绩预告计算,2022年药明系预计以微小差距略超ICON(与PRA合并后),成为全球第四大CXO公司。

2022年,药明康德预计实现393.55亿元的营收,较上年同期增长71.84%;药明生物预计收益较上年同期增长48.4%,按照2021年收益102.9亿元计算,预计其2022年收益为152.7亿元。由此,药明系(两者合计)预计收入546.25亿元(约合79.23亿美元)。

药明康德在业绩预告中将2022年的收入形容为“创纪录的增长”,主要来源于公司独特的 CRDMO(合同研究、开发与生产)和 CTDMO(合同测试、研发与生产)业务模式持续驱动公司高速发展。

其中,R指的是小分子药物发现。2022年前三季度,药明康德通过该服务,完成了将近40万个定制化合物合成,赋能早期小分子新药研发客户。这些早期小分子新药研发客户也成为了药明康德的“流量密码”,这些客户在药物发现和临床早期阶段建立紧密合作关系,同时也带来了接下来的临床和商业化项目合作。这是药明康德多年来持续打造产业链的优势。

CTDMO主要指的是细胞与基因疗法CDMO业务。药明生基在2022年3月推出了TESSA技术,用于规模化生产无转染的腺相关病毒(AAV),降低细胞和基因疗法的生产成本。该技术的研发公司OXGENE也是药明康德收购而来。截至2022年9月30日,药明康德有38个TESSA项目正在客户评估中,客户包括6大生物科技/制药企业。

此外,药明康德还在2022年7月宣布在新加坡建设研发和生产基地,并预计在未来十年累计投资20亿新元(约合14.3亿美元)用于新基地的建设。

ICON:并购狂魔

ICON尚未披露2022年的财报,但从其2022年中报预计2022年全年收入预计为76.9亿~78.1亿美元,同比增长40.3%~42.5%。

2021年,ICON通过与另一家全球CRO巨头PRA合并,一举跃升全球TOP3 CRO。有趣的是,全球大型CRO几乎都是相互合并而成,IQVIA也是2016年由IMS Health和Quintiles进行超过170亿美元的合并而成。

而通过并购,ICON受到疫情冲击的业绩也得到了恢复,其2020年营收27.97亿美元,同比下降仅0.3%,但在2021年并购完成后收入达到了54.73亿美元,同比增长95.6%。

事实上,ICON自1998年登陆纳斯达克开始交易之后一直都在并购扩张,2000年到2022年,ICON每年都会有数笔并购交易。2017年,ICON收购了MAPI Group之后,还成为了世界第二大后期CRO服务提供商,业务涵盖证据生成、战略监管服务、科学通信和商业战略等。

龙沙:专注CDMO,稳步增长

同样受益于新冠疫情带来的销售额增长,Lonza(龙沙)在2022年取得了62.23亿瑞士法郎(汇率按照1.08计算,约合67.21亿美元)的营收,较2021年增长15%。

其中,生物制品业务和细胞与基因治疗业务增长最快,前者收入约合35.36亿美元,较上年同期增长21.7%(按固定汇率);后者收入约合7.48亿美元,较上年同期增长13.6%。但传统的小分子业务增长相较乏力,小分子业务收入约合8.85亿美元,较上年同期增长5.9%。

事实上,作为全球老牌CDMO企业,Lonza的业务更专业,业绩也更加稳定。因为相较于其他向上下游延伸产业链形成CDMO业务的CXO公司,Lonza自成立以来一直专注于CDMO。即使在2010年前后业务增长疲软时,Lonza的选择是布局大分子和细胞基因治疗的CDMO业务,也正因进入较早形成了很大优势。

据统计,Lonza近几年的业务增长也一直保持在12%左右,Lonza CEO Pierre-Alain Ruffieux预计在2023年,公司也将继续保持这一水平的增长。

Syneos:业绩增长承压

截至2022年12月31日,Syneos收入为53.93亿美元,按固定汇率计算增长5.8%。其中,临床解决方案业务收入40.71亿美元,按固定汇率计算增长3.8%;商业解决方案业务收入13.23亿美元,按固定汇率计算增长12.6%。

与前述几家CDMO公司不同,作为全球CRO巨头的Syneos的收入一直受到新冠疫情带来的负面影响,2020年Syneos的收入出现了微幅下滑,2021年恢复增长,2022年仍处在缓慢增长阶段,个位数的增长主要来源于收购StudyKIK和RxData Science带来的规模上的扩充,前者是一家临床招募公司,后者是一家以医疗服务为重点,专注于数据分析、数据管理和人工智能 (AI) 的公司。

此外,考虑到全球疫情逐渐恢复,俄乌战争带来的影响以及消化此前由于疫情推迟的合作,Syneos预计2023年收入可能会下滑至49.75亿~51.75亿美元。

调整期的Catalent:

裁员,停基地建设,业务整合

CDMO龙头Catalent的完整财年与众不同,一般是自然年,他是从本年7月到次年6月。本次统计的是2022年7月至2022年12月的数据。在这一期间,Catalent实现了21.71亿美元收入,同比下滑3.17%。这一趋势与2021年下半年相反(同比增长27.6%)。

Catalent的主要市场在美国和欧洲。2022年下半年,在美国市场的业务营收为14.32亿美元,与2021年下半年相比数字上变化不大,但是该市场业务占比在此次报告期内高达66%。同时,欧洲市场总收入下滑了12.7%。

对于Catalent来说,此前三个财年都保持了不错的增长,收入从2019财年的25.18亿美元增长到2021年财年的39.98亿美元,年复合增长率为26%。

2022年,作为美国CDMO龙头,Catalent表现出的特点是“反差”与“调整”。2021年,Catalent宣布计划在印第安纳州布卢明顿增加 500 至 600 个工作岗位,2022年下半年,Catalent股价近半年持续下滑,11月,据外媒报道,Catalent在马里兰州、德克萨斯州和印第安纳州布卢明顿的主要制造厂裁减约600个职位。当时Catalent在一份声明中表示,疫情期间公司扩充人员、增加了产能,但随着疫情形势改变,为了组织规模和结构需要与公司自身需求相匹配,提高效率和成本效益,决定缩减部分扩张的“规模”,包括裁员和暂停某疫苗生产基地的建设。

自2022年7月1日起,Catalent新总裁兼首席执行官上任,重组了其执行领导团队,宣布进行组织架构调整,将生物制药以外的三个业务板块进行了整合,最终两个业务板块分别为 生物制剂,以及制药和消费者健康。生物制剂增加了大分子的分析开发和测试服务,提供生物蛋白的开发和制造,细胞、基因和其他核酸疗法,质粒脱氧核糖核酸,诱导多能干细胞(iPSC)以及疫苗。2022年最后三个月,这两大业务的营收相当。

Charles River:收购不断

2022年,Charles River营收为39.76亿美元,较2021年同期增长了约4亿美元。

用一个关键词来总结Charles River的成长轨迹,应是“收购”。回顾近10年的发展,该公司不断扩大其资产规模,收购了包括 Argenta、 BrainsOnline、KWS Biotest 等一系列 CRO 公司。甚至是准备并购药明康德的公司,后遭股东反对并支付巨额分手费。2022年,该公司收购了合同活体研究服务提供商Explora BioLabs,以补充 CRADL(Charles River加速器和开发实验室)等业务。

东吴证券表示,2000年,Charles River在纽交所上市,上市初期业绩增长较为缓慢,主要以收购动作进行扩张。2008年,经历了经济危机挫伤后,其自身业务受损,加之计提并购标的 7 亿美元商誉损失,造成公司当年亏损5.22 亿美元。2011年后,Charles River继续其大肆收购动作,业绩稳步增长。

总的来看,Charles River扩张显示的是临床前 CRO 模式下企业的发展路径,立足传统优势业务,将内生增长与外延扩张并举。其业务现主要有三部分,研究模型和服务、发现和安全评估和制造解决方案。

三星生物:后起猛追

三星集团旗下专注于生物药CDMO领域的三星生物整体呈现出较高增长态势。2020年和2021年,三星生物营收分别有着66%(2020年销售额首次突破万亿韩元)和35%的增长。而2022 全年,三星生物实现销售额3万亿韩元,约24亿美元(平均汇率:0.0008),同比增长91.4%;经调整净利润7981亿韩元,约 6.38亿美元,同比增长102.8%;在手订单约95亿美元,同比增长27%。其中Q4增长较为猛,营收9655亿韩元(约为7.72亿美元),同比增长117%。

这离不开产能的充分利用,也与其在2022年4 月,用23亿美元从渤健手中收购三星Bioepis49.9%的股份有关。三星Bioepis于2012年由三星生物和渤健共同投资成立,现成为三星生物的全资子公司,其研发管线覆盖免疫、肿瘤、眼科等治疗领域,目前已有依那西普、英夫利西单抗、阿达木单抗、曲妥珠单抗、贝伐珠单抗、雷珠单抗等6款生物类似药获批上市。

2023年,三星生物主要将发力ADC和CGT领域,加速推进建设韩国仁川ADC与 CGT 的产能建设,预计将在2024 年一季度正式投产;同时将会加速韩国松岛Bio Campus 2 的建设,拓展约30%产能。此外,三星生物还希望通过在新泽西洲与波士顿增加销售办事处的方式扩大其在美国的市场份额。

四川省医药保化品质量管理协会党支部召

按照省市场监督管理局社会组织联合..关于举办2026年度四川省药品生产企业质

各药品生产企业: 2026年是我国..四川省医药保化品质量管理协会召开第七

2025年12月17日,四川省医药保化品..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..