一直以来,市场对于默沙东持续投资加注科伦博泰ADC拥有较大的疑问与分歧,除了认可公司的技术平台和管线,是否有其他更深层次的原因?

2月7日科伦药业一份最新的交流纪要,道出了市场最为关心的问题。管理层提到:“默沙东看重科伦博泰ADC,在很大程度上也是看重与K药联合的潜力,从而进一步可延长K药的生命周期,继续保持K药的地位。”

这一回答,也引出了我们对于国内ADC竞争格局,乃至于对部分PD-1药企布局的思考。

01

ADC基本原理,不同ADC之间有明显的差异化

当前,ADC药物无论在实体瘤还是血液瘤治疗领域都具备广阔的前景,其本质上是“精准放大版”的化疗。

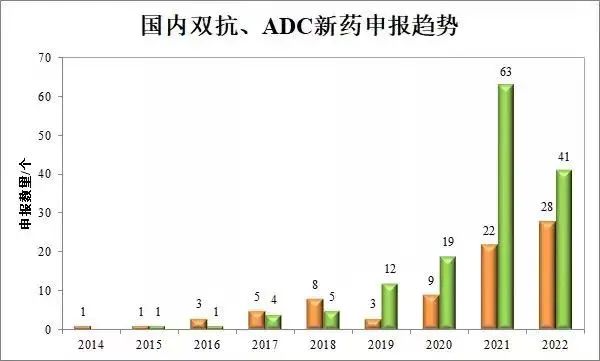

自2019-2020年以来,ADC药物研发热潮兴起,国内研发管线数量2021-2022年出现爆发式增长。截至目前,NMPA已经受理的超过80款ADC新药。

从在研管线数量规模看,ADC领域给人一种十分内卷的感觉,但实则不然。

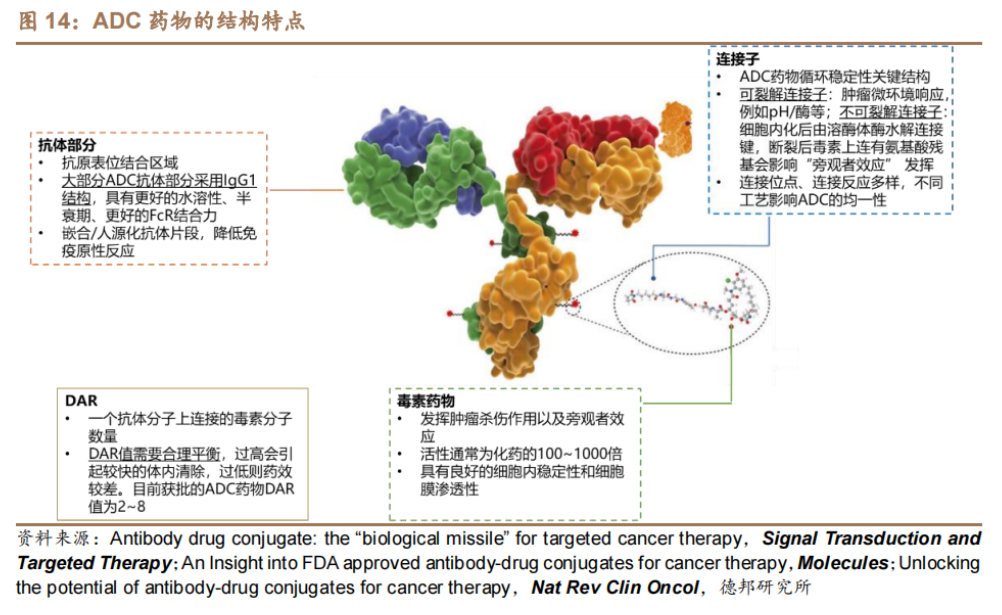

众所周知,ADC药物是由高特异性的单克隆抗体(antibody)与高活性的小分子毒性药物(payload)通过连接子(linker)连接而成。

结构看似简单,设计难度却比较大。采用不同的抗体、不同的连接子、不同的毒素药物,都会影响ADC药物的疗效差异。

虽然Kadcyla(TDM1)和Enhertu(DS-8201)的抗体部分同为抗Her2靶向药物曲妥珠单抗,但由于小分子、连接子、偶联方式、DAR值等诸多设计的不同,两者的临床试验数据存在极大差异。

根据西南证券研报显示,Kadcyla由曲妥珠单抗和抑制微管聚集的化疗药物美坦新(DM1)经硫醚键连接而成,DAR值约为4;Enhertu采用了四肽连接子,可被细胞中的蛋白酶剪切,而小分子DXd则是一种新型的DNA拓扑异构酶I抑制剂exatecan(依沙替康)衍生物,DAR值约为8。

Enhertu作为后发者,在美国不仅取代Kadcyla成为HER2阳性乳腺癌二线疗法的首选方案,且有机构预测两者销售峰值将相差一倍以上。

所以,ADC领域创新药企业的核心竞争力,很大程度取决于自身技术平台、临床开发策略。

值得注意的是,ADC同样存在耐药的现象,及许多研究试图用ADC替代标准化疗,均以失败告终。

积极探索联合用药,成为延长ADC药物治疗窗口和扩大适应症的最核心出路。

02

PD1+ADC的禀赋:冲击各大癌种一线疗法

肿瘤也有“冷热”之分,两者可以以肿瘤组织内免疫细胞含量来区分(肿瘤细胞和免疫细胞之间对抗程度,其中较核心指标为T细胞对肿瘤的浸润程度)。

热肿瘤由于高度表达PD-L1蛋白与PD-1受体相结合从而对T细胞产生抑制,所以PD-1抑制剂为首的免疫疗法能够起到的效果更好;冷肿瘤由于很少或者不存在T淋巴细胞,业界称之为“免疫沙漠”,免疫疗法自然起不到应有的效用。

举例来看,“冷肿瘤”主要包括胶质母细胞瘤、卵巢癌、前列腺癌和胰腺癌等肿瘤;热肿瘤主要包括乳腺癌、胰头癌等。

这也一定程度解释了,为什么PD-1单药疗法在大部分癌种仅有30%上下的患者存在免疫应答,所以从PD-1联用的策略角度,要提升患者肿瘤细胞的响应率,最佳搭配是能将肿瘤“变热”的药物。

ADC具备“加热”肿瘤的能力。据一项TDM1与PD-1、CTLA-4联用的临床试验数据表明,ADC中的激动剂能够触发固有免疫和获得性免疫,使大量T细胞浸润肿瘤,从而提高免疫治疗效果。

目前,在已有多个癌种的临床试验数据显示:PD-1联用ADC展现出优异的疗效,甚至在某些癌种上具备冲击一线治疗标准的实力。

全球MNC中,又属默沙东最有动力布局“PD-1+ADC”,不仅早前传出400亿美元溢价收购西雅图基因,后又与科伦展开多项合作,目的都是为了巩固旗下K药“新药王”地位。

默沙东、阿斯利康合作探索“PD-1+ADC”治疗方案上获得了较积极的进展,双方已经启动了DS-1062(Trop2 ADC)与K药(PD-1)联用一线治疗PD-L1阳性晚期/转移性NSCLC的三期临床,以取代现有化疗的标准疗法。

该组合三期临床的开展得益于Ib期的优异数据:缓解率(ORR)为37%,叠加铂类化疗治疗ORR为41%;尤其在作为一线疗法时效果更好,疾病控制率(DCR)为100%。

另外,默沙东在三阴乳腺癌领域选择与吉利德开展合作,通过K药和Trodelvy组合临床探索,来冲击三阴乳腺癌一线治疗(Trodelvy已获批二线疗法)。

视线回到国内,两家国内创新药企的“PD-1+ADC”联用同样颇具看点。

2022年,荣昌生物发布了一项RC-48(HER-2 ADC)联合君实生物特瑞普利单抗(PD-1单抗)用于局部晚期或转移性尿路上皮癌(UC)初步Ib/II期结果(41例受试者):ORR高达71.8%,CR为7.69%。

临床数据显示,RC-48、特瑞普利单抗单药治疗晚期UC,ORR分别为50.5%、26%,

而RC-48单药≥3级TRAE发生率为54.2%。

两者的联合疗法联合疗法展现出了“1+1>2”的效果,不仅在ORR数据层面有明显改善,同时安全性有所提升(≥3级TRAE发生率为36.59%)

03

尚不能轻视已有获批PD-1的内卷选手

2022年,康方生物、誉衡药业、基石药业的PD-(L)1直接放弃医保谈判。

虽然PD-1的后发者们错过了赚取时代红利的机会,但依然却能够从“PD-1联用XXX”来平滑其前期投入的研发费用。

比如康方生物的派安普利单抗,通过正大天晴强大的商业化能力&“安罗替尼+”的组合推广策略,上半年产品销售金额近2.97亿元,一度追上君实生物的2.98亿。

从国内ADC管线布局领先的部分企业中,似乎不难看出“ADC+PD-1”这个策略未来存在的空间。

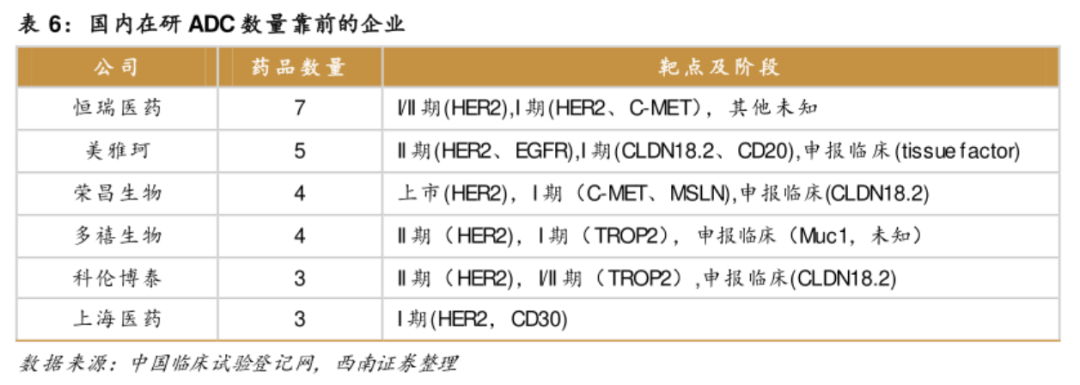

恒瑞医药不仅是国内PD-1商业化龙头,还是拥有临床ADC管线最多的公司,其中涉及靶点包括HER2、cMET、Trop2等。如果从上述默沙东K药分别联合阿斯利康、吉利德Trop2 ADC作为参考,不排除恒瑞医药未来同样延续这个思路。不过,恒瑞医药已经开展了SHR-A1811(HER2 ADC)和SHR-1701(PD-L1/TGF-β融合蛋白)联用临床,已经有探索的苗头出现。

以ADC管线为特色的Biotech公司乐普生物(美雅珂)、科伦博泰,均有PD-1管线处于商业化阶段,其中科伦博泰KL-A167注射液(PD-1)与注射用SKB264(Trop2 ADC)联用治疗非小细胞肺癌已获批临床。

多禧生物、荣昌生物则是均与君实生物展开了合作,多禧生物的Trop2 ADC除日韩外的亚洲地区权益被君实生物引进,荣昌生物的RC48与君实生物的特瑞普利单抗展开联用探索。

“PD-1四小龙”的另外两家同样不甘示弱,信达生物已有两款ADC进入临床阶段,分别是IBI-343(CDN18.2 ADC)、IBI-354(HER2 ADC);百济神州引进Ambrx的定点偶联技术,同时跟踪开发免疫刺激ADC。

结语:默沙东可以通过联用巩固K药的地位,难道国内的Biotech企业不能通过自身核心ADC大单品“带动”PD-1管线收回研发成本乃至赚一笔?

ADC崛起是大势所趋,就当下来看,ADC新药有自己的PD-1或许一件好事。

关于召开第七届七次理事会暨会长办公会

各相关单位: 经研究,四川省医..四川省医药保化品质量管理协会党支部开

为庆祝中国共产党成立104周年,持..四川省医药保化品质量管理协会党支部召

四川省医药保化品质量管理协会党支..认真落实巡视组反馈意见,进一步规范协

按照四川省市场监督管理局党组巡视..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..关于召开会长办公会的通知

各会长、副会长单位: 根据四川..四川省医药保化品质量管理协会组织召开

2025版《中国药典》将于2025年10月..四川省医药保化品质量管理协会召开第七

四川省医药保化品质量管理协会第七..“两新联万家,党建助振兴”甘孜行活动

为深入贯彻落实省委两新工委、省市..关于收取2025年度会费的通知

各会员单位: 在过去的一年里,..四川省应对新型冠状病毒肺炎疫情应急指

四川省应对新型冠状病毒肺炎疫情应..四川省应对新型冠状病毒肺炎疫情应急指

四川省应对新型冠状病毒肺炎疫情应..