新上市药企,是医药生物行业的风向标。

2022年,A股IPO的医药生物企业,数量从2021年的61家,缩水到50家,减少18%。其中破发19家,占比近4成。

被誉为生物医药行业“皇冠上的明珠”的创新药企,也由热转冷。

本文选取2022年在A股IPO的13家创新药企进行综合分析。分别是亚虹医药、迈威生物、西点药业、首药控股、泰恩康、荣昌生物、海创药业、福元医药、益方生物、盟科药业、宣泰医药、诺诚健华、川宁生物。

募资221亿,

6成以上未盈利

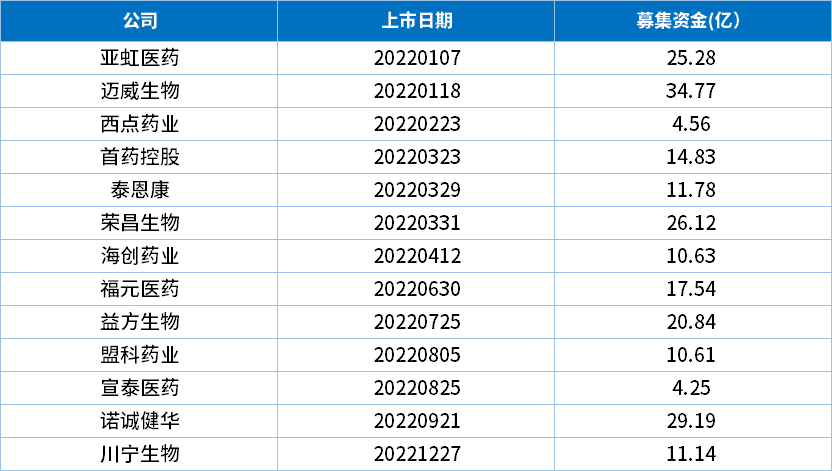

◆募资:13家总和不及百济神州一家

从募资能力上,13家创新药企合计募集资金221.54亿元,募集资金总额不及2021年上市的百济神州一家。其中迈威生物最高34.77亿元,宣泰医药最低4.25亿元。

成立仅5年的迈威生物,现有14个在研品种处于不同研发阶段,其中1个产品已上市,2个品种已提交上市申请,3个品种处于关键注册临床试验阶段。其中不乏ADC、双抗等行业研发热点,在数量和种类上甚至超过许多老牌生物科技公司。

图1 13家公司IPO募资金额

◆股价:5家破发

股价和估值反映的是市场对公司未来发展的预期。

医药生物行业自2021年下半年开始,就从被资本热捧突然转入寒冬。从2022年初就持续下跌,6月出现反弹后又加速下跌,9月底跌至谷底,直到2022年底出现小幅回升。

在此背景下,13家创新药企的股价走势同样受到影响。

以2022年12月30日收盘价计,共有5家跌破发行价。其中迈威生物、亚虹医药跌幅超过50%,与之对应的市值也大幅腰斩。

涨幅最高的两家分别是川宁生物(79.00%)和宣泰医药(78.76%)。一方面是因为发行价定价较低,另一方面则是公司业绩可预见性较强。值得注意的是,创新药反而并非这两家公司的主要业务。

除此以外,泰恩康和荣昌生物也涨幅居前,分别上涨63.07%和61.44%。其中荣昌生物自6月份以来,股价一路上涨,最高涨幅超150%。

图2 13家公司股价情况

◆业绩:三季报8家亏损32亿

股价的走势长期来看是以基本面为支撑。三季报显示,13家新上市创新药企中仅5家实现盈利。

其中川宁生物实现营收29.4亿元,同比增长15.83%;归母净利润3.32亿元,同比增长93.31%。在招股书中,川宁生物更是预计2022年净利润区间为3.82亿元-37.69亿元,预计同比增长243%-269%。

业绩增长一方面是2021年四季度因疫情短暂停产,造成2021年度利润水平相比较低;另一方面是2022年预计主要产品售价较去年同期均呈出现上涨趋势,其中硫氰酸红霉素平均销售价格预计上涨18%、6-APA平均销售单价预计上涨约41%、青霉素G钾盐预计上涨约63%。

与少数业绩上涨的公司相比,业绩下降更为普遍。

13家新上市创新药企中,8家净利润为负,合计亏损32.78亿元。

其中诺诚健华前三季度营收4.42亿元,同比下降55%;净利润-8.34亿元,同比下降1048.85%。其核心产品奥布替尼于2020年12月获批上市,2021年实现销售2.15亿元。2021年底降价50%纳入国家医保目录后,年治疗费用下降至13万元,今年1-9月奥布替尼的销售额为4亿元,并未出现爆发式增长。

在医保谈判和国采的持续推广下,无论是创新药还是仿制药的价格都大幅下降。与此同时,人工成本、原材料等成本持续上涨,营收下降、成本提高,导致整个医药行业业绩承压。

此外,亚虹医药、首药控股、海创药业、益方生物尚未实现商业化,短期内亏损还将继续。

图3 13家公司业绩情况

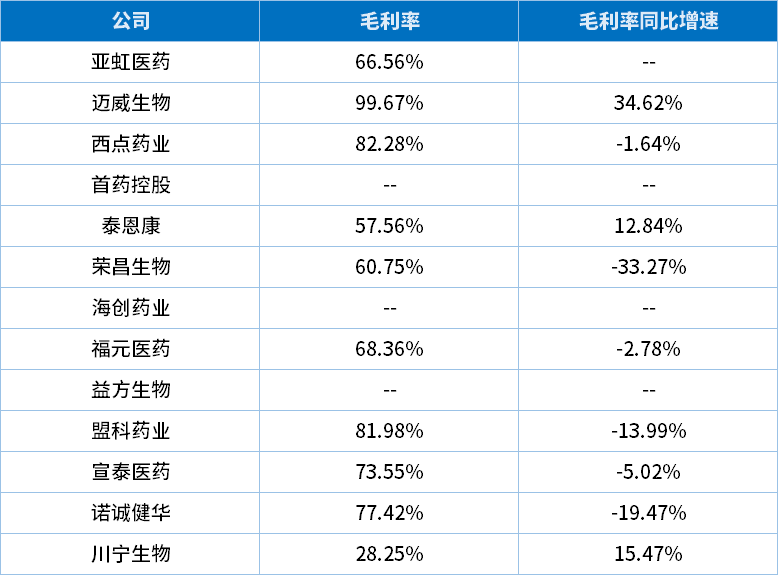

◆毛利率:普遍出现下降

毛利率反映一家公司盈利空间和综合竞争力,13家公司中毛利率最高的是迈威生物,达99.67%,同比增长34.62%。

其与君实生物合作开发的阿达木单抗注射液自2022年5月25日实现首张处方以来,截至2022年9月30日,已取得全国挂网省份14个,覆盖医院447家,覆盖药店653家,实现医院准入采购45家的优异成绩。

三季报显示,13家公司中有6家毛利率出现下滑。其中,荣昌生物毛利率下滑最为明显,达到-33.27%。主要是两大核心产品泰它西普和维迪西妥单抗被纳入医保后,价格分别下降68.34%和71.85%。

图4 13家公司毛利率情况

研发投入增长11.76%,

现金流普遍充沛

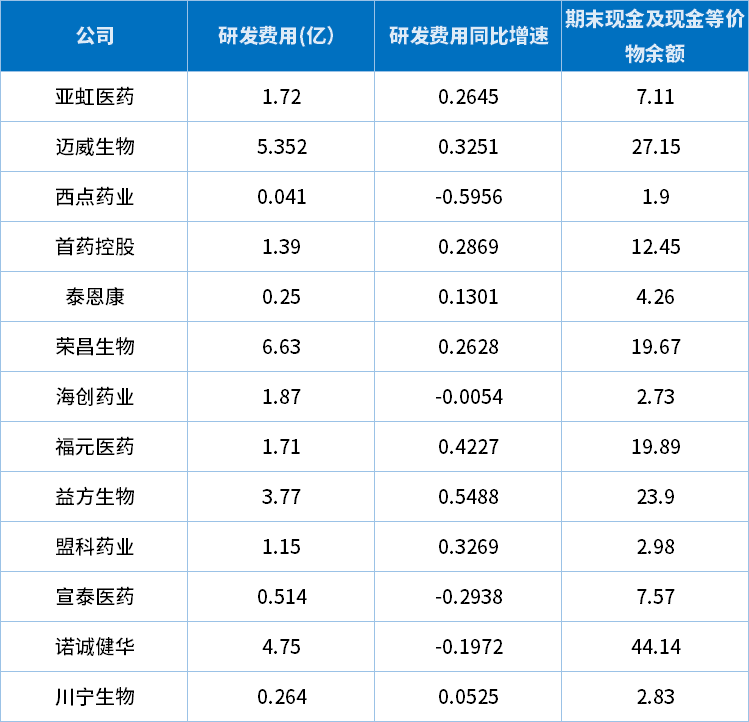

◆研发投入:荣昌生物第一

对于创新药企而言,研发管线的潜力是其核心竞争力的来源。在创新药内卷加剧的情况下,每个热门靶点都挤满了竞争对手,要想在众多竞争者中脱颖而出,需要比拼的不仅仅是产品的效果,更有研发的速度。

为了能在新靶点竞速赛中取得先机,获得市场先发优势,巨额的研发投入是必不可少的。前三季度,13家新上市的创新药企研发费用共计29.41亿元,研发费用平均同比增长11.76%。

其中研发费拥最高的是荣昌生物,研发投入达6.63亿元,同比增长26.28%。

研发投入的增加,意味着其研发管线不断进入临床阶段。截至目前,荣昌生物共布局了抗体融合蛋白、ADC、单抗及双抗药物三大管线,覆盖自身免疫性疾病、肿瘤和眼科三大领域,开发了20余款候选生物药产品,其中10余款候选生物药产品处于商业化、临床研究或IND准备阶段。其中,泰它西普和维迪西妥单抗除了已获批的三大适应症外,还在不断拓展其他具有市场竞争力的重磅适应症。

研发费用增长速度最快的是益方生物,达3.77亿元,同比增长54.88%。其研发管线中有3款肿瘤产品BPI-D0316、D-0502及D-1553,分别处于上市申请(NDA)阶段、III期临床和II期临床试验阶段,研发进度领先,但国内竞争对手也越来越多。为保证研发进度的领先优势,益方生物不得不继续加大研发投入。

研发费用垫底的是西点药业,仅为409.7万元,同比下降59.56%,研发费用率2.22%。对此,西点药业解释称,公司主要通过技术成果转让、委托开发模式引入新品种进行前期开发、再结合自身竞争优势进行科研成果转让,研发投入具有周期性。

◆现金流:较为充沛

巨额的研发投入需要充足的现金流作为保障,在资本的寒冬,能够IPO上市的创新药企都是幸运儿。

由于刚刚上市,从A股市场募集到足够多的资金,13家创新药企均不存在现金流吃紧的问题。

从期末现金及现金等价物余额来看,诺诚健华以44.14亿元排名第一,西点药业1.9亿元排名最末。

8家还在亏损的企业中,不考虑投资理财,以现金余额除以年亏损额,平均支撑时间达3.4年,支撑时间最久的是首药控股7.8年。

图5 13家药企研发费用及现金流情况

数据截至2022.09.30(单位:亿)

小结

回首2022年,整个医药行业依旧笼罩在不断蔓延的寒气中。A股市场,医药生物板块整体下跌23.7%,330家药企下跌,占比近7成。

国内医药行业,在历经野蛮生长、规范发展的不同阶段后,应紧抓创新药时代发展机遇,交出一份更为满意的成绩单。

参考资料:各大公司年报、半年报、季报。

关于召开第七届七次理事会暨会长办公会

各相关单位: 经研究,四川省医..四川省医药保化品质量管理协会党支部开

为庆祝中国共产党成立104周年,持..四川省医药保化品质量管理协会党支部召

四川省医药保化品质量管理协会党支..认真落实巡视组反馈意见,进一步规范协

按照四川省市场监督管理局党组巡视..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..关于召开会长办公会的通知

各会长、副会长单位: 根据四川..四川省医药保化品质量管理协会组织召开

2025版《中国药典》将于2025年10月..四川省医药保化品质量管理协会召开第七

四川省医药保化品质量管理协会第七..“两新联万家,党建助振兴”甘孜行活动

为深入贯彻落实省委两新工委、省市..关于收取2025年度会费的通知

各会员单位: 在过去的一年里,..四川省应对新型冠状病毒肺炎疫情应急指

四川省应对新型冠状病毒肺炎疫情应..四川省应对新型冠状病毒肺炎疫情应急指

四川省应对新型冠状病毒肺炎疫情应..