2019年5月10日,FDA发布生物类似物原研替代指南《Considerations in Demonstrating Interchangeability With a Reference Product Guidance for Industry》,给制药企业提供了一条证明其生物类似药与原研药具有可替代关系的明确路径。

2019年2月22日,上海复宏汉霖的利妥昔单抗注射液(商品名:汉利康)获国家NMPA批准上市,中国真正意义上的第一个生物类似物就此诞生。且仅在获批1个多月之后,汉利康就“跑步”进入三个省市的医保(3月27日进入广西省医保,4月4日进入吉林省医保,5月9日又进入上海市医保)。

在化药“4+7”带量采购的大环境下,整个医药行业将可能发生巨大的变革。最近生物类似物的快速发展,俨然让它成了当前医药行业的一大热点。

在此背景下,科睿唯安与医疗行业投资人肖恩大侠合作,并邀请业内资深人士马乐伟先生作为特约作者,共同撰写了生物类似物的系列文章。这些文章将于今年6月份开始陆续发布,主题将涉及:全球生物类似物的研发现状、交易合作、不同国家和地区的监管法规、临床推广、医保支付、医生/患者接受程度等行业普遍关心的话题。

本文作为系列文章的第一篇,将从全球视野介绍生物类似物的研发管线、疾病领域、竞争格局、参与企业等。希望能给医疗健康行业的相关同仁们带来一些思考。

一、生物类似物:全球医药行业的下一个金矿

全球医药市场及研发管线中,新化学实体药、生物药(单克隆抗体、重组及融合蛋白等)、免疫细胞治疗、干细胞治疗和基因治疗等新技术和新疗法层出不穷。

其中,生物药因具有较好安全性、有效性及顺应性等优势,在整个医药行业中举足轻重。从全球市场来看,2018年全球销售额排名前十的药物中,有9个是生物药。

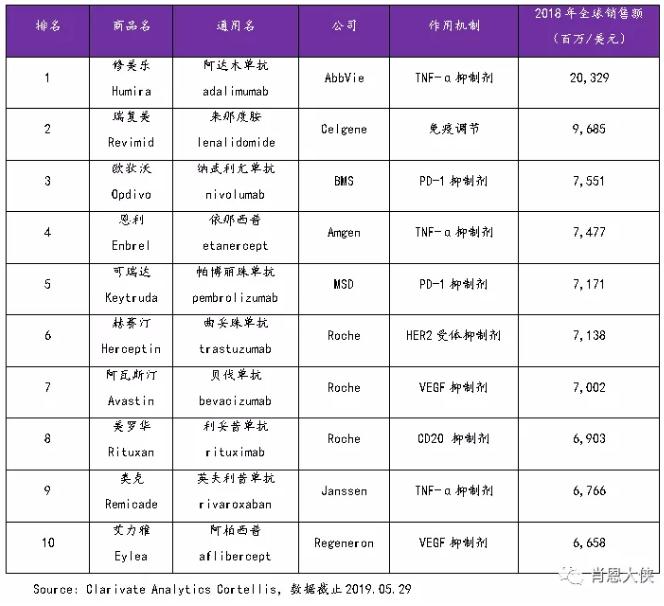

表1 2018年全球销售额排名前十的药物

仅2018年,这9个生物药的销售额就突破了767.2亿美金。从1998年至2018年的20年间,这些药物总共带来了至少6750.9亿美金的销售收入,相当于2018年上海市GDP的1.4倍(国家统计局数据显示,2018年上海市GDP 3.27万亿RMB)。

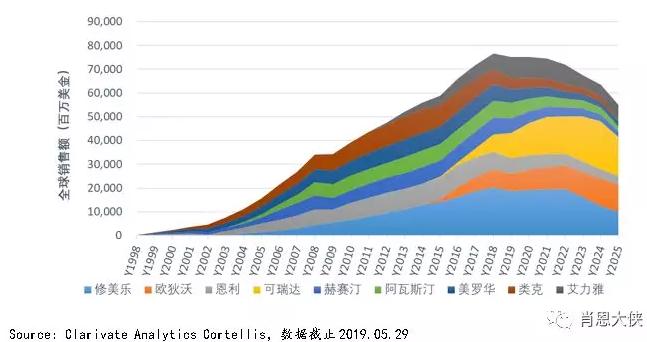

图1 排名前9的生物药的全球市场及预测

面对如此巨大的市场,相对于小分子化学药物,拥有高技术壁垒的生物类似物早已成了众多制药公司布局的对象。加之,市场上主要生物药的专利已经或即将到期,这无疑给生物类似物的开发创造了前所未有的机遇。

表2 主要生物药在欧美市场专利到期时间

二、全球生物类似物研发概况

2015年原CFDA发布了《生物类似药研发与评价技术指导原则(试行)》,明确定义“生物类似药是指在质量、安全性和有效性方面与已获准注册的参照药具有相似性的治疗用生物制品”。其他国家和组织也对生物类似物做了明确的定义,具体如下:

表3 不同国家和组织对生物类似物的定义

注:1.“生物类似药”特指中国官方对“生物类似物”的定义;2.本文所述“生物类似物”为不限国别和地区的更为宽泛的概念。尽管不同地区对“生物类似物”的定义各不相同,但本质上生物类似物可视为仿制药,而且主要要求两方面高度相似:(1)质量上高度相似:纯度、结构、生物活性等;(2)临床上高度相似:安全性、有效性、免疫原性等。

与化药仿制药相比,生物类似物开发难度更高、生产工艺更复杂、研发周期更长、研发成本也更高(见表4)。此外,在市场推广方面,生物类似物需要更专业的医生和患者教育、更高的市场准入门槛。尽管如此,在临床需求、医保控费以及资本市场的推动下,全球生物类似物的研发异常火热。

表4 化学仿制药、生物类似物和生物药的开发和生产工艺比较

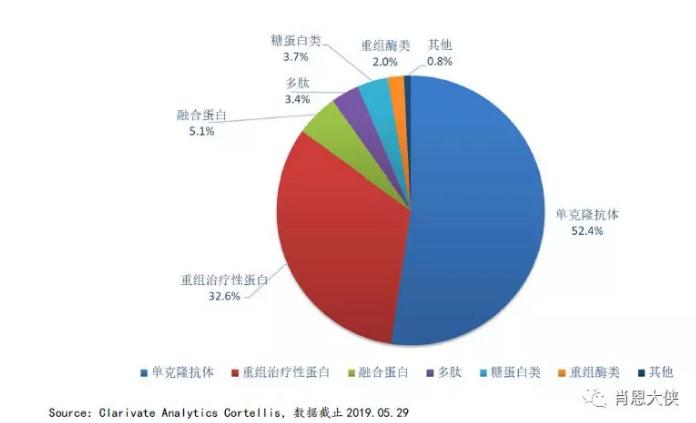

Clarivate Analytics Cortellis数据库共收录生物类似物972个,从类别来看,单克隆抗体占整个生物类似物的半壁江山(占52.4%),其次是重组治疗性蛋白(占32.6%),融合蛋白、多肽和糖蛋白类占比在3%~6%之间,而重组酶等占比最小(2%),见图2。

图2 生物类似物的分类(按类别)

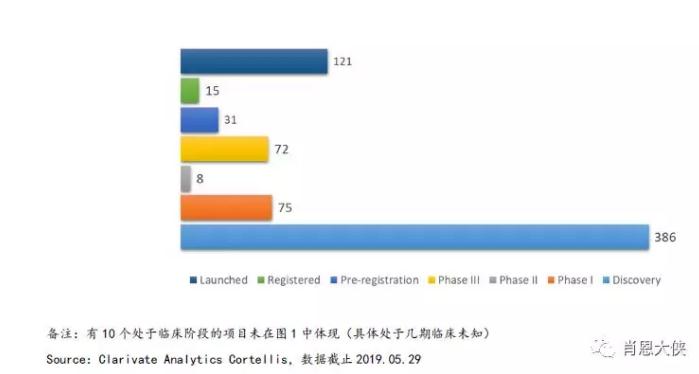

从全球生物类似物的研发状态来看,全球处于活跃状态的生物类似物共718个,其中上市121个,批准15个,注册阶段31个,III期临床72个,II期8个,I期75个,还有386个处于Discovery阶段。见图3。

图3 全球生物类似物研发状态

从疾病领域来看,生物类似物开发主要集中在“肿瘤、免疫和血液疾病”,这三大领域合计研发数量占总体生物类似物数量的56%,其中肿瘤占26.9%,免疫占17.3%,血液疾病占11.8%。见图4。

图4 全球生物类似物聚焦的疾病领域

从国家和地区研发管线数量来看,中国以251个的绝对优势领先全球,这一数字是排名第二的欧盟的1.7倍(147个),美国排名第三(141个),印度、韩国、日本和俄罗斯紧随其后,管线数量分别为129、96、50和48个。见图5。

图5 全球生物类似物在主要国家和地区的研发阶段分布

从上市销售的数量来看,欧盟上市生物仿制药最多(48个),美国、印度紧随其后,韩国以22:21的优势略高于日本,排名第4。

与美国、欧盟等发达国家相比,中国的生物类似物管线有两大特点:

1. 管线相对处于早期阶段:中国处于Discovery阶段的项目高达117个,占所有管线的46.6%,美国的这一比例为32.9%,而欧盟为27.9%。

2.中国生物类似物的竞争最为激烈:中国处于临床阶段管线数为89个,占所有管线的35.5%,领先美国(26.4%)、印度(14.5%)和韩国(22.9%),这一点从侧面反映了中国生物类似物极度激烈的竞争环境。

三、“MNC、仿制药巨头、新兴企业”三路人马各显神通

全球生物类似物的玩家整体上可分为三大类:

1.以Pfizer、Amgen、Merck、BI为代表的传统制药巨头;

2.以Mylan、Sandoz、Teva、齐鲁制药、正大天晴等为代表的仿制药企业;

3.以Samsung Bioepis、Celltrion、上海复宏汉霖、信达生物等为代表的专注于生物药开发的新兴力量。

图6 全球生物类似物的主要参与企业

(一)“防守兼备”的MNCs

面对专利到期即将带来的市场下滑风险,创新型跨国制药公司主要有两种应对策略:

1. 技术策略:

(1)对所持有的原研生物药进行技术和专利升级,尽可能延长产品生命周期。

(2)主动出击,开发其他公司生物药的生物类似物。

2. 商业策略:

(1)专利诉讼,尽可能推迟生物类似物的上市时间。

(2)诉讼和解、补偿、商业合作。

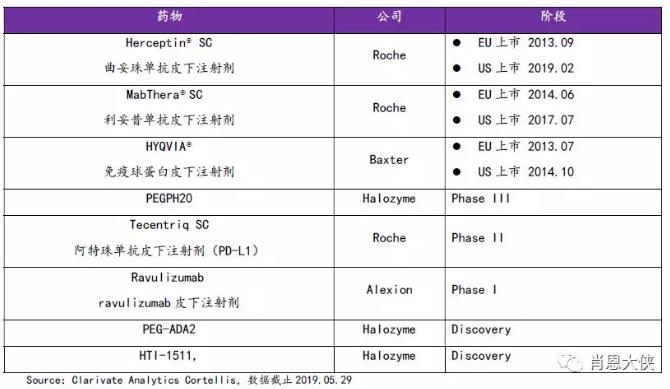

技术升级方面,除了行业熟知的“适应症拓展、组合物、药物递送系统改进” 等传统的外围专利布局外,依靠新型技术平台提升已有产品的顺应性是当前MNCs更愿意采用的方法。这其中最着名的当属Halozyme公司的 ENHANZE?平台技术(一种名为rHuPH20的重组人透明质酸酶技术),该技术可将静脉滴注的药物改成皮下注射。这种给药途径的切换有两大优势:一方面可以增加用药的方便性,患者在自己家中就可以完成给药。另一方面,因无需到医护人员的协助,医疗成本大大降低。

表5 利用ENHANZE?平台技术开发的产品情况

除了已有产品的升级之外,MNCs在多年前就已经布局了生物类似物。Pfizer的曲妥珠单抗类似物、英夫利昔单抗类似物均已在日本上市。Amgen的曲妥珠单抗类似物也已在日本和英国获批。Merck把韩国作为生物类似物的切入地,分别于2015年和2016年上市了依那西普和曲妥珠单抗的类似物。

表6 Pfizer 、Amgen 、Merck处于研发后期的生物类似物管线

商业策略方面,化药的专利诉讼往往是原研药公司推迟仿制药上市的重要手段,生物类似物也不例外。Amgen、Sandoz、SamsungBioepis围绕Enbrel在美国的专利诉讼就是典型代表。

图7 围绕Enbrel的专利诉讼过程

值得一提的是,Sando与Amgen专利诉讼的焦点是“US8063182”(蛋白制备专利),该专利是专利界赫赫有名的“潜水艇专利”,早在1995年5月19日已申请,但由于美国专利与商标局的积压和延迟,以及权利要求条款的讨论等原因,该专利于2011年11月22日才获授权,最终导致该专利的到期时间为2028年11月22日。专利时间足足延长了13年,这或许是巧合,但在笔者看来,这只是原研公司与生物类似物开发公司之间专利诉讼的冰山一角。

当无法通过专利诉讼阻挡生物类似物时,原研公司往往会与生物类似物开发公司达成和解。比如围绕“全球药王”Humira的专利诉讼,在与Amgen、Fresenius-kabi、Samsung Bioepis、Mylan、Sandoz、Momenta和Pfizer达成和解协议之后,今年5月15日,AbbVie又与勃林格殷格翰就Humira的全球专利诉讼达成和解。

除此之外,原研公司与生物类似物公司之间的商业许可,也是MNCs乐于采用的合作方式,比如Merck、Biogen与SamsungBioepis就“免疫、肿瘤、糖尿病”三大领域的生物类似物达成的商业许可,Pfizer 、Bayer与Biocon就胰岛素类似物达成的商业合作等,都是此类合作的典型代表。

(二)“实力强劲”的仿制药巨头

以化学仿制药为主的制药巨头们,已经不满足于传统业务的盈利能力。针对生物类似物,以Mylan、Sandoz、Teva为代表的公司持续发力。与创新型MNCs不同,这些公司的生物类似物管线的疾病范围似乎更宽——甘精胰岛素类似物、培非格司亭类似物、生长激素类似物都是这些公司的仿制对象。

表7 Mylan处于研发后期的生物类似物管线

表8 Sandoz处于研发后期的生物类似物管线

表9 TEVA处于研发后期的生物类似物管线

(三) “成长迅速”的新秀

东亚地区是生物类似物新秀企业的集中地,尤其韩国和中国。

韩国企业中,不得不提的是两家年轻的公司Samsung Bioepis和Celltrion。Samsung Bioepis成立于2012年,Celltrion成立于2002年,这两家年龄加起来不到25岁的公司,在将生物类似物推向韩国本土市场的同时,也成功地将其旗下的产品送到了市场更为广阔的欧洲和美国。

Samsung Bioepis的阿达木单抗类似物、英夫利昔单抗类似物、依那西普类似物已在欧盟获批上市。Celltrion的英夫利昔单抗类似物、曲妥珠单抗类似物、利妥昔单抗类似物也已登陆欧洲市场。

除此之外,这两家公司的管线在美国也处于研发后期,Samsung Bioepis的阿达木单抗类似物已申报注册,依那西普类似物、曲妥珠单抗类似物、雷珠单抗类似物均已获得批准。Celltrion的英夫利昔单抗类似物早在2016年10月就已在美国上市,其曲妥珠单抗和利妥昔单抗的类似物也已在FDA注册完成。

表10 Samsung Bioepis 处于研发后期的生物类似物管线

表11 Celltrion 处于研发后期的生物类似物管线

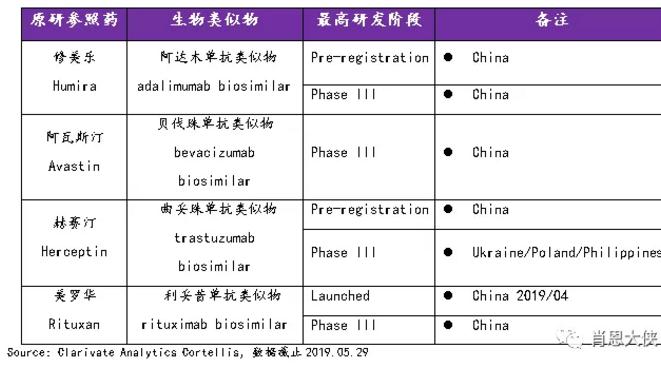

中国企业中,复宏汉霖、信达生物、齐鲁制药、正大天晴、丽珠、海正、百奥泰等都是开发生物类似物的代表企业。其中,复宏汉霖的汉利康因拔得了“中国第一个真正意义上的生物类似物”的头筹,让这家公司一时间名声大噪。复宏汉霖的实力不止于此,Cortellis数据显示,其研发管线中还有17个产品处于活跃状态,其中3个处于研发后期。

表12 复宏汉霖处于研发后期的生物类似物管线

值得一提的是,除了聚焦国内市场外,海外市场也是一些企业的目标市场。来自浙江的特瑞思制药就是典型代表,该公司处于活跃状态的产品7个,其中TRS-003(贝伐单抗生物类似物)已在中国和美国同时开展了临床试验,是当前中国为数不多的“中美双报”的生物类似物。

篇幅原因,其他公司的管线情况不再赘述。期待越来越多的生物类似物上市,让中国的老百姓用上本土企业研发和生产的生物药!

四、结语

生物类似物为医生和患者提供了更多的处方选择,在健康服务费用迅速增长的时代,将有效缓解医保系统的经济压力。IQVIA数据显示,未来五年内,生物类似物有望为五大主要欧盟市场和美国市场的医疗卫生体系节约超过500亿欧元的费用。

纵观全球生物类似物的研发,生物类似物已经进入收获期。可以预见,未来几年会有越来越多的产品陆续在各个国家和地区上市。

但生物类似物的开发和使用,涉及研发、生产、供应、监管、临床推广、客户端(医生和患者)接纳、转换、替代、定价及医保支付等多个环节。这些环节牵扯多方利益,对每个国家和地区都是挑战,这些挑战主要包括:

(1)政府能否基于各方利益共享的原则,构建多家生产商动态竞争的市场环境。

(2)资本市场是否能够保证持续的、足够的资金涌向生物类似物的研发、生产和推广。

(3)生物类似物研发及生产企业能否保证复杂生产工艺的稳健性,保证最终产品的质量。

(4)各国监管机构和立法者能否在不同市场中协调统一对生物类似物的审评要求,避免昂贵、重复的审评程序,增加生物类似物的可及性渠道。

(5)卫生监管体系及医疗机构能否做好生物类似物使用及接纳的整体规划。

(6)产品定价能否激发投资者及制药企业持续投入的动力。

(7)社会及商业医疗保险能否解决患者的支付问题。

本文为科睿唯安与肖恩大侠共同出品,如需转载引用,请标注来源“微信公众号肖恩大侠 xiaoendaxia1”&科睿唯安。

作者 :马乐伟、肖恩大侠团队、科睿唯安团队

科睿唯安和肖恩大侠对本文的全部内容以及可能附带的全部资料拥有全部知识产权,并受法律保护。网络转载、编译及其他商业使用请联系科睿唯安市场部:yili1@Clarivate.com。

来源:微信公众号肖恩大侠 xiaoendaxia1”&科睿唯安 作者:马乐伟、肖恩大侠团队、科睿唯安团队

四川省医药保化品质量管理协会党支部召

按照省市场监督管理局社会组织联合..关于举办2026年度四川省药品生产企业质

各药品生产企业: 2026年是我国..四川省医药保化品质量管理协会召开第七

2025年12月17日,四川省医药保化品..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..