|

不并购别人,就会被别人并购——这是眼下全球农资巨头们的交往方式。德国医药巨头拜耳日前提出,欲用620亿美元全现金收购美国孟山都公司。如果这一并购成功,将诞生全球最大的转基因种子供应商和农用化学品厂商。

|

不并购别人,就会被别人并购——这是眼下全球农资巨头们的交往方式。作为农资行业“六大金刚”(编者注:先正达、拜耳、巴斯夫、陶氏化学、孟山都、杜邦),拜耳想吃掉孟山都,孟山都本打算吃掉先正达,陶氏化学和杜邦去年12月合并了,巴斯夫还在想到底在哪儿插一脚……半路还杀出个程咬金,今年2月,中国化工集团宣布拟斥资430亿美元收购瑞士农业化工巨头先正达。

最新的戏码是,德国医药巨头拜耳日前提出,欲用620亿美元全现金收购美国孟山都公司。如果这一并购成功,将诞生全球最大的转基因种子供应商和农用化学品厂商。

从陶氏化学和杜邦的合并开始,一旦原有的竞争局面被打破,农资行业的并购追逐战只会愈演愈烈。

孟山都从“猎人”变成“猎物”

“并购前景还很难说。但这本身已经超出了很多人的意料。本来是孟山都要收购拜耳,现在看来是小鱼要吃大鱼了。”6月1日,中国农科院国家“千人计划”特聘专家、国际玉米小麦改良中心(CIMMYT)高级科学家徐云碧对记者分析道。

孟山都一直是个激进的并购者。1996年至今,孟山都进行了约20次收购,收购对象多为种子公司,其所拥有的转基因种子已经由大豆扩展至玉米、棉花、小麦等经济作物领域。如今,孟山都已经成为全球最大的种子公司。

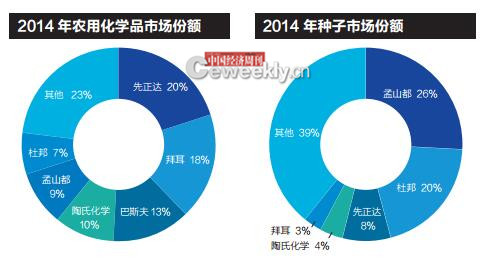

相比孟山都,德国拜耳以制药闻名全球。但实际上,梳理一下拜耳的发展策略就会发现,收购孟山都并非一时兴起想“转行”。经过多年的经营,拜耳的农业板块早已形成规模。2015年9月,拜耳将其核心业务之一的材料科技分部剥离,称未来完全专注于生命科学——医药保健和作物科学。数据显示,2014年拜耳在农用化学品市场的份额达到18%,位居全球第二。

事实上,在去年8月收购先正达遭到拒绝后,孟山都就曾把目光投向拜耳。今年3月,路透社消息称,孟山都已与拜耳接洽,展现对后者作物科学部门的兴趣,包括可能以逾300亿美元的价格进行收购。

现在看来,拜耳却反其道而行之,于5月10日发出收购建议,收购孟山都公司所有已发行流通普通股,总价620亿美元,每股作价122美元,这个价格比5月9日孟山都收盘价每股89.03美元高出37%。

5月24日,孟山都拒绝了拜耳出资620亿美元的收购要约,但表示愿意进一步协商。对此,同一天,拜耳集团首席执行官沃纳·保曼表示,“仍然愿意共同努力,实现这宗引人注目的交易。”

拜耳表示,收购孟山都将是打造全球农业龙头企业不可多得的契机。本次收购交易将把领先的种子与性状业务、作物保护、生物制剂和数字农业业务整合在一起。具体来讲,合并后的业务将受益于孟山都在种子与性状业务的领先实力以及拜耳的众多作物保护产品线。

对于孟山都来说,是什么让它从“猎人”变成了“猎物”?经营业绩下滑或许是原因之一。数据显示,受各项政策影响,2016财年第二季度,孟山都净销售额为45.32亿美元,同比下滑12.8%;毛利润为25.98亿美元,下降14.5%。今年1月,孟山都计划将裁员人数从去年10月公布的2600人增加至3600人,预计将发生11亿至12亿美元的解雇费。

另一方面,面对竞争对手杜邦和陶氏化学“闪婚”、先正达走向中国化工集团怀抱,孟山都的“联姻”欲望也变得强烈。

“当前,农业大公司都在想办法拓展自己的业务,把种业和其他农业领域结合起来,实现更高层次的掌控。这是他们应对风险的一种新的机制。”徐云碧分析称,“全世界就那么几家农业巨头,如果拜耳跟孟山都不结合起来,那么陶氏化学和杜邦就可能占领先机。”

全球农资市场愈发呈现“寡头垄断”

业内人士称中国种业应加快并购

作为种子行业业内人士,南通大熊种业执行董事程仑也非常关注拜耳收购孟山都的事件进展。“虽然收购还存在不确定性,一是报价还没有被接受;二是美国国会议员出于国家粮食安全考虑还有反对的声音。但抛开这些不确定性,此事件发人深思。国际种业目前处在低谷阶段,我们也看到孟山都经历了裁员,日子可能不一定特别好过。此时,对于拜耳较高的出价还没有接受,让我们看到,不管是粮食还是种业、农化,目前只是短暂的低谷。大家还是看好行业前景。”

拜耳拟620亿美元鲸吞孟山都 全球种业现并购追逐战

数据显示,2014年全球种子和农用化学品市场规模在972亿美元,其中,全球农用化学品产品市场规模在567亿美元,市场份额排名前六的是农资行业“六大金刚”。而2014年全球种子市场规模在406亿美元,其中孟山都市场份额占比排名第一,之后分别是杜邦、先正达、陶氏化学和拜耳。

如果拜耳成功收购孟山都,新公司在全球种子市场份额将达到29%,在农用化学品方面市场份额将达到27%,各占据近1/3。

事实上,关于农资市场的整合传闻一直围绕着6家世界级的领头企业。这几家公司的非正式会谈已经举行过多次。任何两家大企业要合并,都会迫使别人重新审视自己的战略。

回顾这个行业的发展史,20年前,行业集中度远低于现在。1994年全世界前四大种业和农作物生物科技公司只占到市场份额的两成。2009年,前四大公司占到市场份额的54%。同样的,农用化学市场前四大公司的市场份额也从仅占四分之一扩张到占据半壁江山。

当前大宗商品价格低迷,全球农化巨头都遇到了挑战,通过合并来增加盈利能力是路径之一。

“通过并购可以实现不同领域的强强联合。”徐云碧告诉记者,农业方面的需求实际上是相关的,存在相互制约或者相辅相成。“比如,新培育品种的种子,它需要跟特定的农药、化肥等相结合。如果全部由一家公司来掌控的话,就更容易在很多方面达成一致,也形成更高层次的垄断。”

徐云碧同时看到,如果拜耳成功收购孟山都,全球农化市场将愈发呈现“寡头垄断”的局面,将对国内种业形成更大的挑战。各种农业资源,包括种子、化肥、农药等的行业竞争也将更加激烈。

“我很乐于见到中国种业加快并购,通过并购减少无序竞争和重复建设,提高竞争力。”徐云碧说。

推荐阅读:

四川省医药保化品质量管理协会党支部召

按照省市场监督管理局社会组织联合..关于举办2026年度四川省药品生产企业质

各药品生产企业: 2026年是我国..四川省医药保化品质量管理协会召开第七

2025年12月17日,四川省医药保化品..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..